Petroleumsfondet og handlingsregelen – bakgrunn og utviklingstrekk. Noen glimt fra innsiden av Finansdepartementet#Stor takk til Erling Steigum og Arne Jon Isachsen for gode kommentarer, og til Yngvar Tveit for gode kommentarer og også god teknisk bistand.

Et halvt hundreår med petroleumsvirksomhet har bidratt vesentlig til å gjøre Norge til et av verdens rikeste land og til å finansiere en kraftig oppbygging av velferdssamfunnet. Samtidig har petroleumsinntektene stilt den økonomiske politikken overfor utfordringer, særlig gjennom forventningene om at de store og økende petroleumsinntektene kan bidra til å løse de aller fleste problemer. Jeg går i dette foredraget gjennom arbeidet med to viktige byggverk for å håndtere petroleumsinntektene: Etableringen av Statens petroleumsfond i 1990 og innføringen av handlingsregelen for bruk av petroleumsinntekter i 2001. Med embetsmannens perspektiv redegjør jeg for faglige vurderinger som ble gjort og forholdet til politikken, med særlig vekt på samspillet mellom embetsverk og politisk ledelse. På den måten gir jeg også noen glimt inn i det indre liv i Finansdepartementet og i Finansdepartementets rolle som rådgiver for regjeringen.

Finansråd 1999–2011

Innledning

Fra produksjonsstarten på norsk kontinentalsokkel i 1971 har de økonomiske virkningene av petroleumsvirksomheten stått sentralt i norsk politikk og samfunnsdebatt.

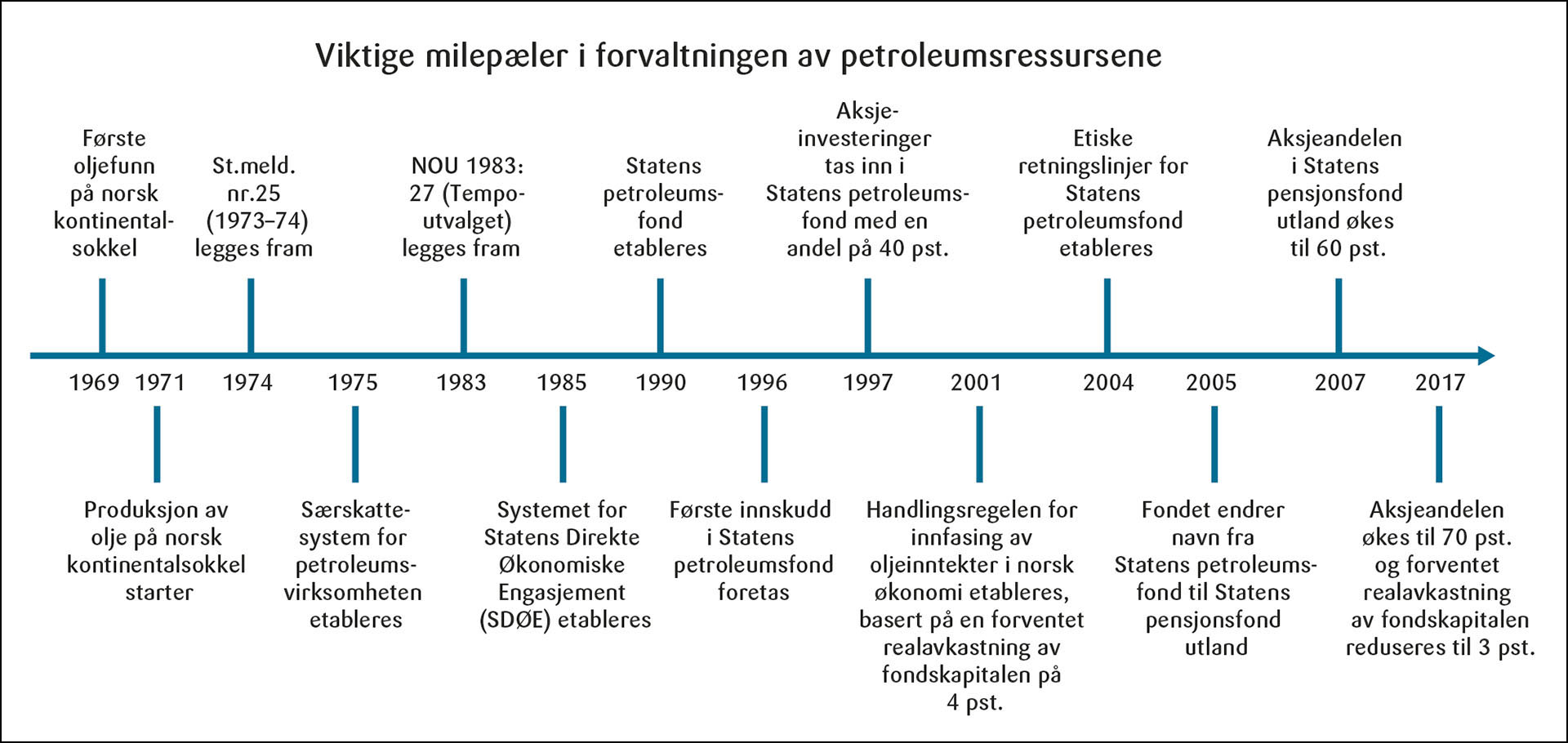

Jeg går i dette foredraget gjennom en del sentrale begivenheter og beslutninger i Finansdepartementets arbeid med forvaltningen av petroleumsinntekter fra 1970-tallet og fram til i dag. Noen av disse er oppsummert i Figur 1 nedenfor.

Figur 1: Tidslinje for viktige begivenheter og strategiske beslutninger i forvaltningen av statlige petroleumsinntekter.

Fra starten av oljeproduksjon i 1971 til petroleumsfond i 1990

Tidlig på 1970-tallet ble studenter i sosialøkonomi drillet i en tosektor-modell for norsk økonomi som viste hvordan bruk av oljeinntekter innenlands, under rimelige forutsetninger, ville føre til økt velferd for det norske folk. Modellen viste også hvordan bruk av oljeinntekter ville øke kostnadsnivået og gi vekst i næringer som var skjermet fra konkurranse fra utlandet, på bekostning av konkurranseutsatte næringer. Men vi lærte også at det var mulig å gjøre mange og alvorlige feil i den økonomiske politikken, når en sektor som ville bringe landet store inntekter skulle innpasses i vår økonomi.

Norske myndigheter forsøkte å trekke lærdom av Nederlands erfaringer, da de store gassinntektene fra Groningen-feltet fra 1960-tallet ble brukt til å øke offentlige utgifter kraftig, med sterk kostnadsvekst og nokså dramatisk avskalling av eksportbedrifter som resultat, senere ofte kalt «hollandsk syke». Det tok lang tid å gjenopprette balanse i den nederlandske økonomien igjen, og kostnadene underveis ble store, i form av svak økonomisk vekst og høy arbeidsledighet.

Tidlig i vår oljealder la framsynte politikere og fagpersoner i departementer og underliggende etater et godt grunnlag for at fellesskapet skulle få store deler av de særskilt høye inntektene fra oljevirksomheten, den såkalte grunnrenten. Et eget skattesystem for oljeselskapene ble etablert i 1975, med en særskattesats på 28 pst. av overskuddet, i tillegg til den generelle selskapsskatten på 50 pst. Summen på 78 pst. ble opprettholdt gjennom den store skattereformen i 1992, da selskapsskatten ble redusert til 28 pst., og er den samme i dag etter at selskapsskatten er redusert videre til 22 pst. SDØE, Statens Direkte Økonomiske Engasjement, i form av statlige eierandeler i olje- og gassfeltene på kontinentalsokkelen, ble etablert i 1985, etter at det tidligere hadde vært ulike former for statlig eierskap. Oljeskatten og SDØE har siden vært de dominerende elementene i de statlige inntektene fra petroleumsvirksomheten. Her er det gjort viktige og gode valg som neppe var opplagte, og der motstand fra oljeselskapene måtte overvinnes, ikke minst for den høye særskatten. Denne historien fortjener å bli beskrevet i full bredde av historikere.

En illustrasjon av hvor viktige petroleumsinntektene er blitt for norske statsfinanser: I de tre årene 2018–2020 utgjorde statens nettoinntekter fra petroleum i alt 615 milliarder kroner, i gjennomsnitt 205 milliarder kroner pr. år eller rundt 15 pst. av statens inntekter utenom petroleum.

En milepæl var St.meld. nr. 25 (1973–74) «Petroleumsvirksomhetens plass i det norske samfunn», som ble lagt fram av finansminister Per Kleppe i Regjeringen Bratteli. Denne meldingen representerer ifølge tidligere forskningsdirektør i Statistisk sentralbyrå, Ådne Cappelen, et av høydepunktene i Finansdepartementets historie, både i faglig bredde og kvalitet (Cappelen, 2011). Det sentrale temaet i meldingen var hvordan petroleumsproduksjonen kunne bidra til et kvalitativt bedre samfunn, der en unngikk at resultatet bare ble en rask og ukontrollert vekst i bruken av materielle ressurser, uten at samfunnet ellers ble vesentlig endret. I nært samarbeid med andre departementer tok Finansdepartementet i meldingen opp flere av de vesentligste spørsmålene som en stor petroleumsnæring reiste, blant annet om vekst og vern, miljøpolitikk, arbeidsliv, næringspolitikk, likhet og arbeidsmiljø, bosetting og lokalsamfunn og konsekvenser for fisket i Nordsjøen og i sokkelområdene nord for 62. breddegrad.

Også drøftingen av risikoen for det som senere er kalt «hollandsk syke» står seg, ifølge Ådne Cappelen, meget godt i ettertidas internasjonale faglitteratur.

I meldingen ble det lagt fram beregninger av hvordan bruk av oljeinntekter på henholdsvis 2 og 6 pst. av BNP utenom petroleum ville påvirke den øvrige økonomien. I alternativet med 6 pst., som viste seg å bli det faktiske utfallet, ble det anslått at det måtte overføres mer enn 70 000 årsverk fra konkurranseutsatte til skjermede sektorer. Det faktiske resultatet ble under halvparten av dette, særlig fordi kvinners yrkesaktivitet utover på 1970-tallet ble undervurdert i meldingen. Det var nok en medvirkende årsak til at vi i Norge ikke opplevde en sterk variant av «hollandsk syke» på 1970-tallet.

I Stortingsmelding nr. 25 så en for seg at innenlandsk bruk av oljeinntekter i stor grad kunne frikoples fra opptjeningen, ved at man satte penger til side som statlig sparing. Det ble samtidig argumentert for å holde et forholdsvis moderat tempo i utvinningen, både for å bidra til stabilitet i norsk økonomi og ut fra hensynet til en langsiktig utnyttelse av ressursene. Dessuten ville et moderat tempo gjøre det mulig for Norge som nasjon å få bedre tak på hva utvinning av petroleum innebærer, og på den måten sette oss bedre i stand til å styre utviklingen i denne etter hvert stadig viktigere sektoren i vår økonomi. Utvinningstempoet ble etter hvert tallfestet til 90 millioner tonn oljeekvivalenter årlig, men ettersom det var stor usikkerhet både om størrelsen på reservene, de framtidige olje- og gassprisene og utviklingskostnadene, var det ikke lett å fastslå det riktige utvinningstempoet.

Dette var noe av bakgrunnen for at Regjeringen Willoch i 1982 satte ned et utvalg, senere kalt «Tempoutvalget», under ledelse av daværende nestleder i Norges Banks direksjon, Hermod Skånland, for å utrede særlige forhold av betydning for den framtidige utviklingen av petroleumsnæringen (NOU 1983: 27).

Tempoutvalget foreslo at det langsiktige nivået på utvinningen av petroleum burde fastlegges med sikte på å gi et stabilt størrelsesforhold mellom statens løpende inntekter fra petroleum og etterspørselen etter varer og tjenester fra fastlandsøkonomien. Tanken var at dette kunne gi en nokså jevn inntekt som kunne brukes uten at det førte til for store svingninger i økonomien. Så kunne en, ifølge utvalget, håndtere svingninger i oljeinntektene ved å etablere et fond som skulle være en buffer mellom de varierende statlige inntektene fra petroleum og de mer stabile utgiftene over statsbudsjettet.

Utvalget trodde ikke det ville være mulig å bygge opp et mer langsiktig sparefond. Da ville pengene bli svært synlige, samtidig som det alltid ville være store, uløste behov i samfunnet. En aner utvalgslederen Skånlands penn i følgende underfundige formulering: «De politiske organer må selv ta stilling til om en slik fondsoppbygging for å unngå framtidig inntektsnedgang er realistisk. Utvalget velger for sin del ikke å bygge på en slik forutsetning.»

I november 1984 satte Finansdepartementet ned en interdepartemental arbeidsgruppe med mandat å vurdere et statlig petroleumsfond, som oppfølging av Tempoutvalgets rapport. Gruppa ble ledet av daværende departementsråd i Kulturdepartementet Per Haga og hadde ellers to medlemmer fra Finansdepartementet og to fra Olje- og energidepartementet. Den meget interessante rapporten ble lagt fram 24. januar 1985 (Finansdepartementet, 1985).

Flertallet i arbeidsgruppa, Per Haga og Finansdepartementets representanter, delte Tempoutvalgets skepsis til et langsiktig petroleumsfond. At en burde spare en stor del av inntektene fra oljen, og at en måtte sikre stabilitet i økonomien, var ingen uenig i. Men tvilen hos lederen av arbeidsgruppa og Finansdepartementets to representanter var om et eget fond ville tjene dette formålet. Frykten var først og fremst at et slikt fond kunne utvikle seg til å bli et supplement til statsbudsjettet, men utenfor dette, og slik svekke styringen av statens finanser og føre til for høye offentlige utgifter. Etter flertallets oppfatning måtte det ved eventuell etablering av et fond stilles klare betingelser, blant annet om at overføringer fra fondet til statsbudsjettet måtte knyttes nært til langtidsprogrammene og til de årlige statsbudsjettene.

Mindretallet i arbeidsgruppa, de to medlemmene fra Olje- og energidepartementet, foreslo at en del av et fond under visse forutsetninger kunne brukes til «strategiske investeringer», dvs. «oppkjøp av større aksjeposter/overtakelse av selskap i utlandet, investeringer i utviklingskontrakter med utenlandske selskap for å utvikle nye produkter på områder som har blitt utpekt av regjeringen som spesielle satsingsområder og investeringer i venture-capital funds i utlandet.»

I et notat til regjeringskonferansen 31. januar 1985 gikk finansminister Rolf Presthus inn for at det skulle arbeides mer med fondsspørsmålet, herunder om det skulle opprettes et fond basert på tilrådingene til flertallet i den interdepartementale arbeidsgruppa.

I Langtidsprogrammet 1986–89, som ble lagt fram av finansminister Rolf Presthus våren 1985, ble det med dette utgangspunktet varslet at regjeringen ville arbeide med en fondsordning som kunne underbygge langsiktige hensyn og tjene som buffer mot uforutsette svingninger i petroleumsinntektene (St.meld. nr. 83 (1984–85)). Samtidig ble perspektivet for utvinning av olje og naturgass endret, ved at olje- og gassreservene på kontinentalsokkelen ble sett på som en del av nasjonalformuen og utvinningen som en tapping av denne.

Med et slikt formuesperspektiv ble det et viktig spørsmål om avkastningen av olje og naturgass under havet – ved at man over tid og med ny teknologi kunne få opp mer, samt at prisutviklingen på olje og gass kunne bli høyere enn hva man la til grunn i de løpende kalkylene – ville være større enn dersom olje og gass ble hentet opp og inntektene investert i utenlandske verdipapirer. Det ble også lagt stor vekt på at den økonomiske politikken måtte ta høyde for store endringer i petroleumsinntektene, som i sin natur er usikre.

Det dramatiske fallet i oljeprisen rundt årsskiftet 1985/86 illustrerte denne usikkerheten.

Årene fra 1986 ble svært krevende for den økonomiske politikken, etter kjøpefesten som hadde fått utvikle seg i årene fram mot 1986 og oljeprisfallet. Nedgangen i oljeprisen gjorde også at spørsmålet om å opprette et fond ble mindre presserende.

Gjenoppretting av økonomien, som måtte foregå over flere år, overskygget raskt fondsspørsmålet. Men også i Regjeringen Harlem Brundtlands langtidsprogram for 1990–93, som ble lagt fram våren 1989, ble det varslet et forslag om et petroleumsfond (St.meld. nr. 4 (1988–89)).

I Regjeringen Syses tiltredelseserklæring etter stortingsvalget i 1989 het det:

«Avhengigheten av petroleumsinntektene må reduseres. Regjeringen vil legge vekt på en effektiv og langsiktig forvaltning av våre olje- og gassreserver. Det vil bli opprettet et oljefond som hindrer at en forhastet bruk av petroleumsinntektene fører til uttapping av vår felles nasjonale formue.»

Da fulgte snart marsjordren fra finansminister Arne Skauge til embetsverket i Finansdepartementet (Skauge, 1990). Den videre prosessen gikk raskt. Et regjeringsnotat ble fremmet 18. januar 1990 og lovproposisjonen om Statens petroleumsfond 26. januar, etter forutgående kontakt mellom finansministeren og finanspolitisk talsperson for Arbeiderpartiet, Sigbjørn Johnsen, som sikret flertall i Stortinget for hoveddelene av forslaget (Ot.prp. nr. 29 (1989–90)). Stortingets finanskomité fremmet sin innstilling om lovforslaget 6. april, og i løpet av Stortingets vårsesjon var loven vedtatt med bare mindre endringer (Innst. O. nr. 32 (1989–90)).

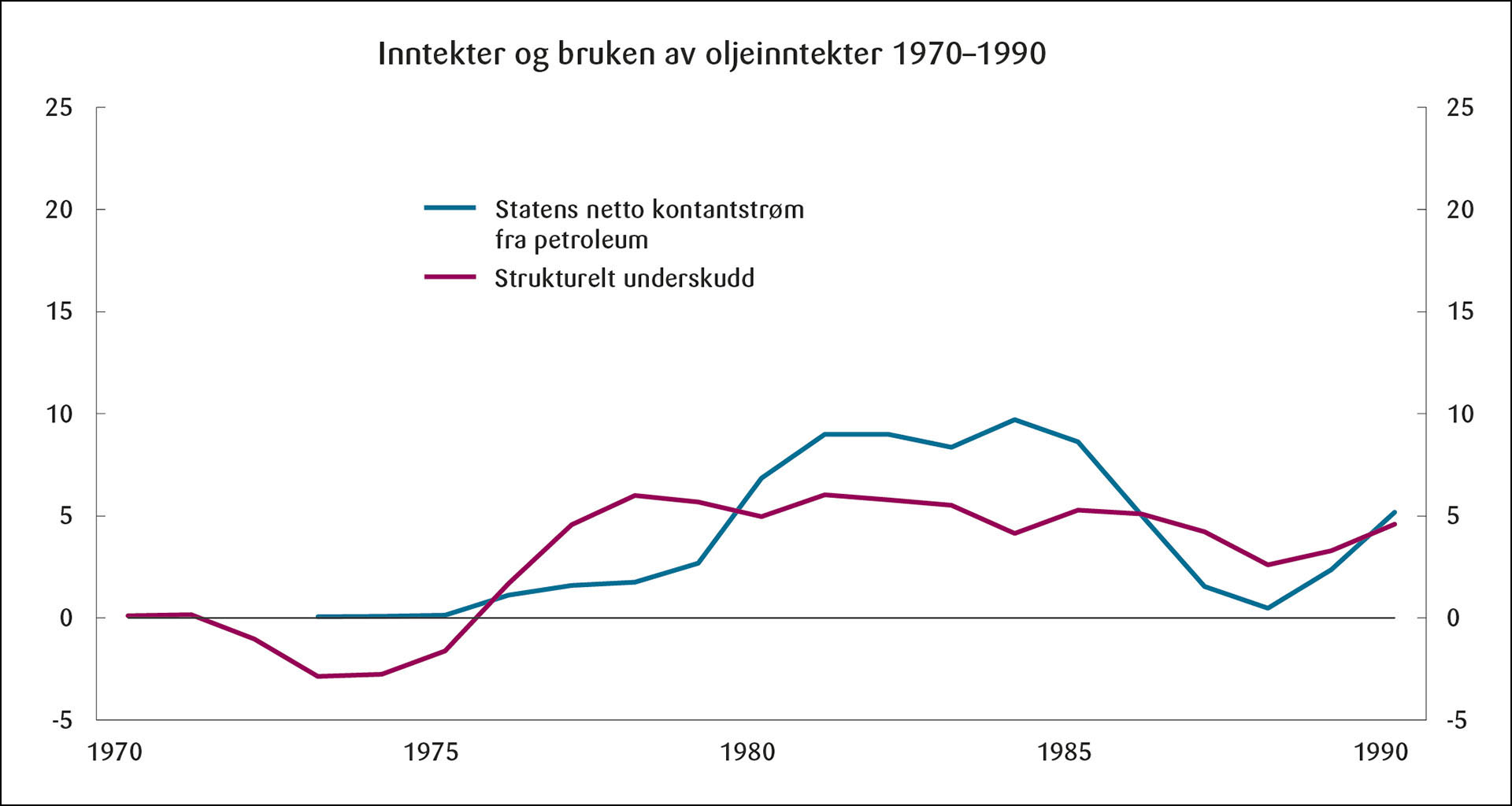

Figur 2: Statens netto kontantstrøm fra petroleum og strukturelt, oljekorrigert underskudd på statsbudsjettet. Prosent av BNP for Fastlands-Norge.

Kilde: Meld. St. 1 (2020–2021) Nasjonalbudsjettet 2021.

Det var lite, om noe, i situasjonen i norsk økonomi på den tida som tilsa at det var et akutt behov for å opprette et petroleumsfond. Statsbudsjettet gikk i minus, selv etter bruk av alle statens løpende oljeinntekter, og utsiktene til å kunne sette av penger de nærmeste årene syntes svært dårlige, ifølge de budsjettframskrivingene departementet arbeidet med. Tidspunktet for å etablere et statlig petroleumsfond kunne likevel neppe vært bedre.

Et lite à propos til dette: I mars arbeidet Finansdepartementet med svar på spørsmål fra Stortingets finanskomité om lovproposisjonen om petroleumsfondet. Samtidig forberedte departementet å sende to medarbeidere fra embetsverket til Japan, for å reklamere for norske statspapirer overfor store institusjonelle investorer, blant annet japanske forsikringsselskap, siden Finansdepartementet så for seg et stort behov for statlige låneopptak i utlandet i årene framover.

Det føltes nok litt rart for de to medarbeiderne å skulle forberede potensielt store, statlige låneopptak i utlandet for å finansiere underskudd på statsbudsjettet, samtidig som det ble arbeidet med et fond der statlig sparing ved overskudd på det samme statsbudsjettet skulle akkumuleres.

Japan var for øvrig sett på som en suksesshistorie av OECD og andre på den tida. Men den japanske boblen brast, med fall i aksjeverdier og eiendomspriser få dager før de de to medarbeiderne fra Finansdepartementet ankom Tokyo 30. mars 1990.

Japans økonomi har aldri helt hentet seg inn igjen siden. Japans årlige BNP-vekst fra 1991 til 2019 var i gjennomsnitt bare rundt ¾ pst., og fortsatt er Nikkei-indeksen for aksjemarkedet ikke tilbake på det nivået der den lå et par uker før Asia-reisen til de to medarbeiderne i Finansdepartementet.

For Norge ble det motsatt. Etter vanskelige år fram til høsten 1992 har det stort sett bare gått oppover i norsk økonomi. De rystelsene vi har blitt utsatt for har vi stort sett overvunnet, med god hjelp blant annet fra et stadig voksende petroleumsfond som etter hvert er blitt langt større enn noen kunne se for seg våren 1990.

I 1990 var det lite som tydet på at staten ville kunne sette av mye penger i fondet de nærmeste årene. Det bidro til laber interesse for arbeidet med rammebetingelsene for fondet. Hadde man sett for seg hvor raskt og i hvilket omfang pengene skulle trille inn på fondet, ville nok Stortingets behandling av lovforslaget blitt møtt med omfattende lobbyvirksomhet, fra næringsinteresser og andre som ville se muligheten til å sikre seg sugerør inn i pengebingen.

Så lovforslaget om å opprette Statens petroleumsfond kom på et gunstig tidspunkt. Man lyktes i å få tilslutning til de enkle og samtidig viktige prinsippene som ble etablert for fondet i 1990 og som fortsatt står ved lag:

Alle statens nettoinntekter fra petroleumsvirksomheten, slik de er definert i loven, skulle overføres til fondet.

Fondet skulle integreres i statens budsjett og regnskap. Statens underskudd utenom olje skulle dekkes av den årlige overføringen fra fondet, og staten skulle ikke kunne låne penger for å dekke underskuddet så lenge det var penger i fondet.

Overføringen fra fondet til statsbudsjettet skulle skje som ett beløp, uten noen form for øremerking. Dette skulle sikre at Stortingets kompetanse til å prioritere mellom ulike formål på statsbudsjettet ikke ble undergravd.

Alle fondsmidlene skulle plasseres i utlandet.

Netto kontantstrømmen fra petroleum var mindre enn det oljekorrigerte budsjettunderskuddet de første årene etter etableringen av fondet i 1990. Det innebar at overføringene til og fra fondet var lite mer enn «en øvelse i bokføring», som Svein Gjedrem har uttrykt det. Men dette bidro til å synliggjøre inntektsstrømmene og til å øke oppmerksomheten om oljepengebruken.

Selv om vi verken hadde et fond med penger eller en handlingsregel, hadde Norge også tidligere, helt siden 1814, hatt normer for budsjettbalansen, først og fremst at det ikke skulle være underskudd på statsbudsjettet. I årene etter annen verdenskrig var statsfinansene gode fram til tidlig på 1970-tallet. Men da forventningen om store, framtidige oljeinntekter festnet seg, ble det krevende å holde igjen på statens utgifter, siden det ikke var etablert noen klar norm for den løpende oljepengebruken.

Fra og med Revidert nasjonalbudsjett 1980 ble overskuddet før lånetransaksjoner supplert med tall som var korrigert for oljeskatter (St.meld. nr. 2 (1979–80)). Under kjøpeboomʼen utover mot midten av 1980-tallet vokste skatte- og avgiftsinntektene fra fastlandsøkonomien sterkt, og balansetallene på statsbudsjettet ble lite egnede som rettesnor for budsjettpolitikken.

I 1986 utviklet Finansdepartementet en metodikk for å rense for konjunkturer, slik at en kunne etablere tall for den underliggende eller «strukturelle» budsjettbalansen. Dette skulle være et faglig grunnlag for å kunne bruke budsjettet mer effektivt til å stabilisere økonomien på kort og mellomlang sikt. Den nokså tekniske metodikken, som ble dokumentert i et eget vedlegg til Nasjonalbudsjettet 1987, ble viktig i utformingen av den økonomiske politikken (St.meld. nr. 1 (1986–87)). Den aktuelle indikatoren fikk navnet «Indikator for budsjettunderskuddet korrigert for olje mv., overføringer fra Norges Bank, konjunkturmessige forhold og renter». Etter hvert ble indikatoren omdøpt til det litt mer lettfattelige «det strukturelle, oljekorrigerte budsjettunderskuddet».

Fra da og fram til handlingsregelen kom i 2001, var dette den sentrale budsjettindikatoren.

Den ble befestet ytterligere av Sysselsettingskommisjonen under ledelse av Per Kleppe (NOU 1992: 26). Kommisjonen, med fageksperter, politikere og representanter for partene i arbeidslivet, ble oppnevnt i 1991, i den kanskje vanskeligste økonomiske situasjonen i Norge siden de første etterkrigsårene. I sin innstilling, som ble lagt fram i 1992, anbefalte Kommisjonen en klar arbeidsdeling i den økonomiske politikken:

Statsbudsjettet skulle bidra til å stabilisere den økonomiske utviklingen.

I pengepolitikken skulle Norges Bank styre mot en stabil kronekurs.

Partene i arbeidslivet skulle sørge for lav inflasjon.

Strukturpolitikken skulle bidra til å bedre økonomiens virkemåte.

På mange måter var dette en bekreftelse av gjeldende politikk, men det var en styrke at denne politikken gjennom Kommisjonen fikk en klar, konsensusbasert forankring.

Årene fra 1993 og utover ble meget gode for norsk økonomi. Med det vanskelige utgangspunktet; en svak økonomisk utvikling, høy arbeidsledighet og svake statsfinanser tidlig på 1990-tallet, så Finansdepartementet for seg at det ville være riktig å føre en nokså nøytral finanspolitikk på mellomlang sikt, ved å holde det strukturelle, oljekorrigerte budsjettunderskuddet om lag uendret, men bruke statsbudsjettet motsyklisk i enkeltår. Men den raske oppgangen i økonomien fra 1993 førte til god vekst og raskt økende skatteinntekter fra personer og bedrifter, slik at det ble nødvendig å stramme inn budsjettene. Det faktiske underskuddet, uten korreksjoner for konjunkturforhold mv., ble redusert enda mer. Samtidig økte oljeproduksjonen og oljeprisene.

Vi nærmet oss raskt balanse i statsbudsjettet inklusive oljeinntektene, og da statsregnskapet for 1995 ble gjort opp våren 1996, var det et overskudd på 1 981 mill. kroner (St.meld. nr. 3 (1995–96)).

Dermed kunne finansminister Sigbjørn Johnsen foreta det første innskuddet i Statens petroleumsfond 30. mai 1996. Det ble en merkedag i vår økonomiske historie.

Fra petroleumsfond i 1990 til handlingsregel i 2001

Fondet vokste raskt etter det første innskuddet. Ved utgangen av 1999 var fondskapitalen hele 220,9 mrd. kroner. Vi fikk naturligvis en ny debatt om bruken av oljepenger, og om når finansministeren ville låse opp døra til petroleumsfondet.

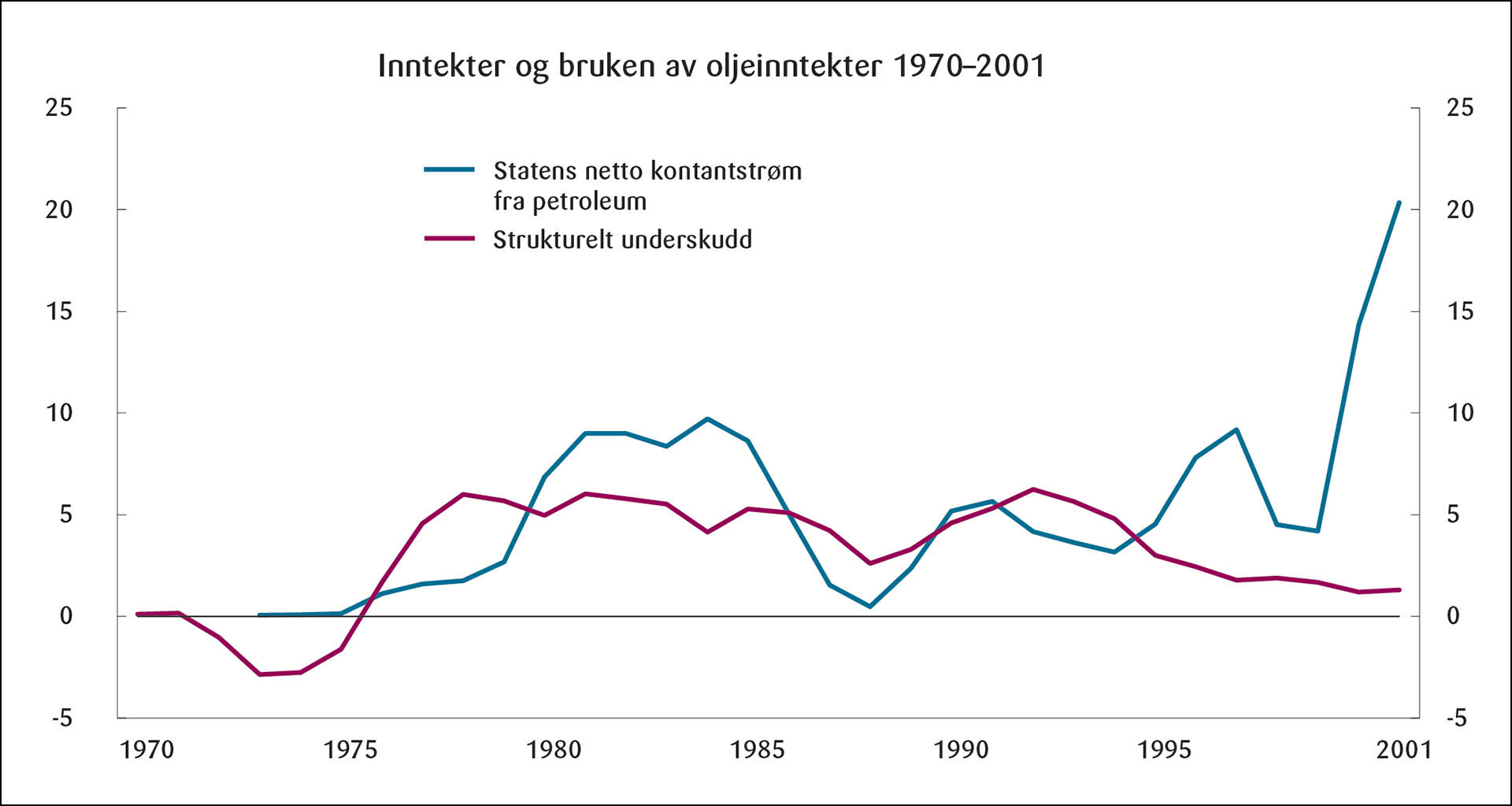

Figur 3: Statens netto kontantstrøm fra petroleum og strukturelt, oljekorrigert underskudd på statsbudsjettet. Prosent av BNP for Fastlands-Norge.

Kilde: Meld. St. 1 (2020–2021) Nasjonalbudsjettet 2021.

I 2000 satte Finansdepartementet i gang arbeidet med Langtidsprogrammet 2002–2005, som skulle legges fram i mars 2001 (St.meld. nr. 30 (2000–2001)). Forarbeider til programmet, blant annet en NOU-rapport fra et utvalg ledet av professor Steinar Holden, viste at oljeinntektene kunne bli høye framover og at petroleumsfondet kunne vokse klart mer enn tidligere anslått (NOU 2000: 21).

Samtidig viste de såkalte generasjonsregnskapsberegningene, som Finansdepartementet jevnlig hadde lagt fram siden 1994, etter råd fra blant annet professor Erling Steigum, i 2000 om lag balanse, mens de tidligere hadde svingt noe mellom underskudd og balanse (Gjersem og Steigum, 1994). Disse beregningene viste hvilket skattenivå som var nødvendig i framtida for å balansere budsjettet, gitt de utgiftene som en videreføring av den økonomiske politikken ellers ville gitt. Økende levealder og lave fødselsrater påvirket sterkt beregningsresultatene. Dersom slike beregninger viser et underskudd, kan dette tenkes løst enten ved å øke framtidige skatter eller stramme inn på budsjettets utgiftsside.

Embetsverket i Finansdepartementet mente at det ville være riktig å legge opp til økt innfasing av oljeinntektene i norsk økonomi. Rett før sommerferien i 2000 ba vi finansminister Karl Eirik Schjøtt-Pedersen om å få sette i gang et arbeid med en retningslinje for dette. En slik retningslinje måtte ha et langsiktig siktemål, som vi til da hadde manglet, og samtidig bidra til stabilitet i norsk økonomi på kort og mellomlang sikt. På den måten ville vårt petroleumsfond bli en kombinasjon av et sparefond og et stabiliseringsfond. Det var et klart siktemål for arbeidet å komme fram til en enkel og intuitivt forståelig retningslinje.

Med et tiltakende politisk press for å øke oljepengebruken, i takt med det voksende petroleumsfondet, ble initiativet fra embetsverket hilst velkommen av finansministeren. Han ga grønt lys til at vi kunne prioritere denne oppgaven, og orienterte statsministeren om at et slikt arbeid ville bli satt i gang.

Økonomiavdelingen, under ledelse av daværende ekspedisjonssjef Øystein Olsen, fikk i oppdrag å utrede en slik retningslinje. Etter sommerferien ble det satt ned en arbeidsgruppe med fire medarbeidere fra avdelingen: Arent Skjæveland, Rune Aslaksen, Yngvar Tveit og Lars Wahl.

En mulig plan for økt bruk av oljepenger var selvsagt politisk svært følsom, og ville også berøre andre deler av den økonomiske politikken, særlig pengepolitikken. Arbeidet måtte derfor foregå i stor fortrolighet. Rent arbeidsmessig kunne vi ikke knytte oppdraget til det pågående arbeidet med langtidsprogrammet, der dokumentene normalt fikk en vid spredning. Vurderingen var også at Finansdepartementet hadde kapasitet og kompetanse til å gjøre dette arbeidet uten å trekke inn ekstern bistand.

Rett før jul 2000 forelå et utkast til rapport fra arbeidsgruppa. Underveis var rapporten diskutert med en begrenset krets medarbeidere i departementet, som da også hadde kunnet komme med innspill (Finansdepartementet, 2001). Professor Arne Jon Isachsen, som hadde et engasjement i departementet på den tiden, var blant disse. Rapportutkastet som forelå før jul, var så gjennomarbeidet at vi følte at vi kunne orientere finansministeren muntlig om innholdet. Den endelige rapporten forelå 9. januar 2001, og ble raskt sendt videre fra finansministeren til statsminister Jens Stoltenberg.

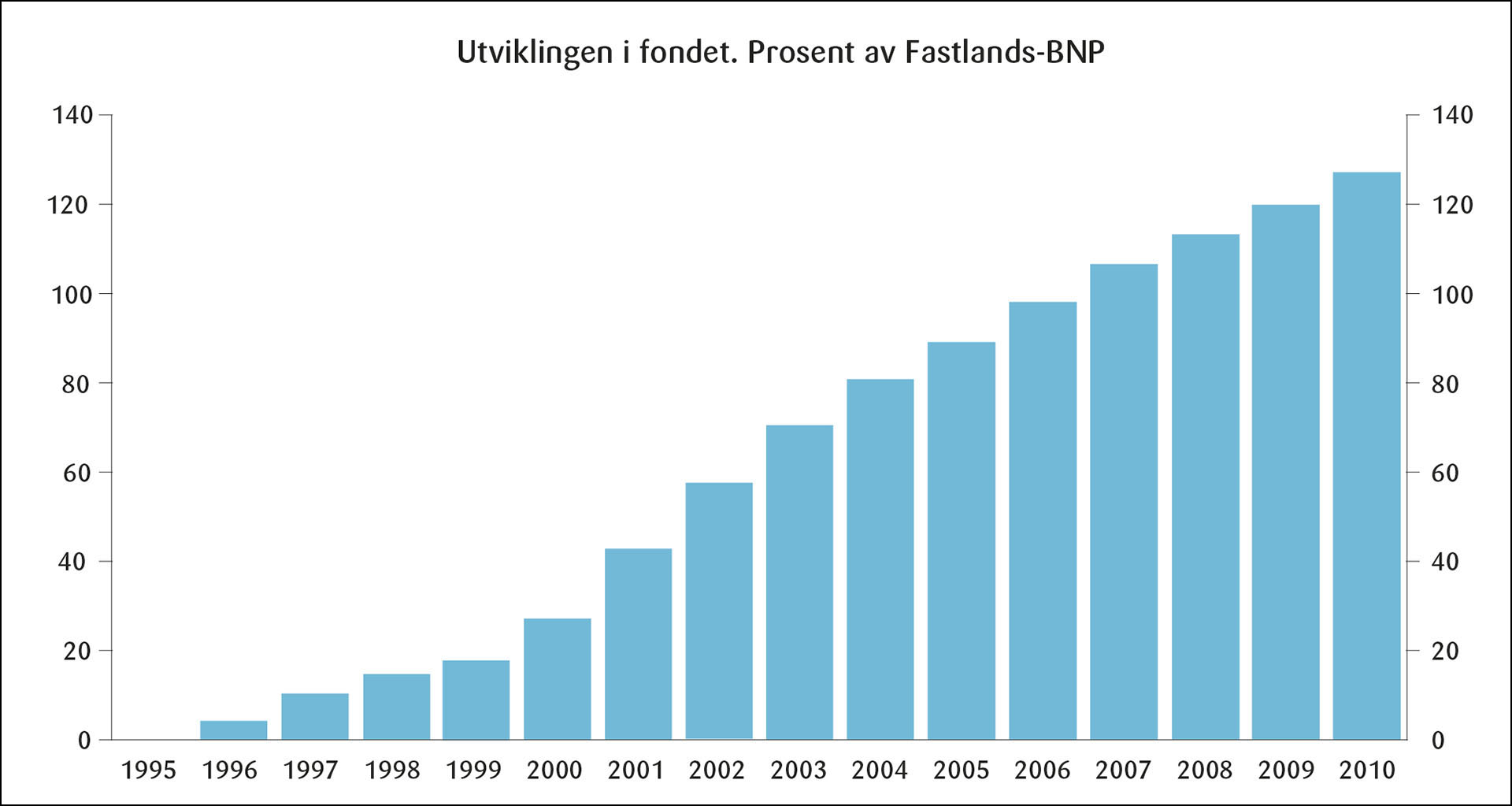

Et hovedpremiss for rådet i arbeidsgrupperapporten var den forventede, sterke veksten i fondskapitalen de kommende årene. Finansdepartementet så for seg at fondet ville vokse fra rundt 40 pst. av BNP for Fastlands-Norge i 2001 til 130 pst. i 2010.

Figur 4: Framskriving av Statens petroleumsfond i 2001.

Kilde: St.meld. nr. 29 (2000–2001).

Arbeidsgruppa hadde vurdert tre mulige retningslinjer for budsjettpolitikken framover.

Den ene var å ta utgangspunkt i generasjonsregnskapet, jf. omtale av dette foran. Det var veldokumentert og velprøvd metodisk, det var i tråd med god internasjonal praksis, og Finansdepartementet hadde jevnlig presentert slike beregninger i budsjettdokumentene (St.meld. nr. 30 (2000–2001)). Men beregningsresultatene avhenger av mange forutsetninger, blant annet framtidige olje- og gasspriser, og beregningsopplegget er komplisert og ikke så enkelt å kommunisere, i hvert fall i kortform. Det ville dessuten være vanskelig å utlede av generasjonsregnskapet kvantitative retningslinjer for den årlige budsjettpolitikken. Dette utelukket imidlertid ikke at generasjonsregnskapet kunne brukes jevnlig som en slags kontrollpost for budsjettpolitikken, særlig fordi det fanger opp behovet for statlig sparing for å kunne finansiere den framtidige sterke veksten i statens pensjonsutgifter. Dette er for øvrig reflektert i det navneskiftet som skjedde senere, i 2005, fra Statens petroleumsfond til Statens pensjonsfond utland, jf. omtale nedenfor.

Den andre var knyttet til permanentinntekten fra oljevirksomheten, med utgangspunkt i den samlede formuesverdien av olje og gass på sokkelen og den oppsparte kapitalen i petroleumsfondet, slik et utvalg under ledelse av Erling Steigum hadde foreslått i 1988 (NOU 1988: 21). En slik regel, i hvert fall mekanisk tolket, ville imidlertid gi som resultat at oljepengebruken raskt måtte bringes opp på et høyere nivå. Det ble sett på som lite ønskelig.

Den tredje mulige regelen som ble vurdert, var å bruke realavkastningen av petroleumsfondet. Dette ville gi en langsommere økning av oljepengebruken enn alternativet med permanentinntekten, ved at pengene da ikke skulle brukes før de var på bok. Omstillingene i landets næringsstruktur ville derfor også skje mer gradvis.

Embetsverket mente at valget mellom de tre alternativene var nokså enkelt, selv om alle hadde sine teoretiske fortrinn og ulemper.

Hovedinnholdet i vårt råd til finansministeren, basert på den interne rapporten fra arbeidsgruppa, var som følger:

En gradvis økt innfasing av oljeinntekter i økonomien, om lag i takt med forventet realavkastning av petroleumsfondet, anslått til 4 pst. årlig.

Stor vekt på å jevne ut svingninger i økonomien, for å sikre god kapasitetsutnyttelse og lav arbeidsledighet. Finanspolitikken skulle fortsatt ha et hovedansvar for dette, som innebar at det i en situasjon med høy aktivitet i økonomien skulle holdes tilbake på pengebruken, mens det ved konjunkturtilbakeslag kunne brukes mer enn 4 pst. av fondskapitalen. De såkalte automatiske stabilisatorene skulle få virke, ved at bruken av oljeinntekter skulle knyttes til det strukturelle, ikke det faktiske, oljekorrigerte budsjettunderskuddet

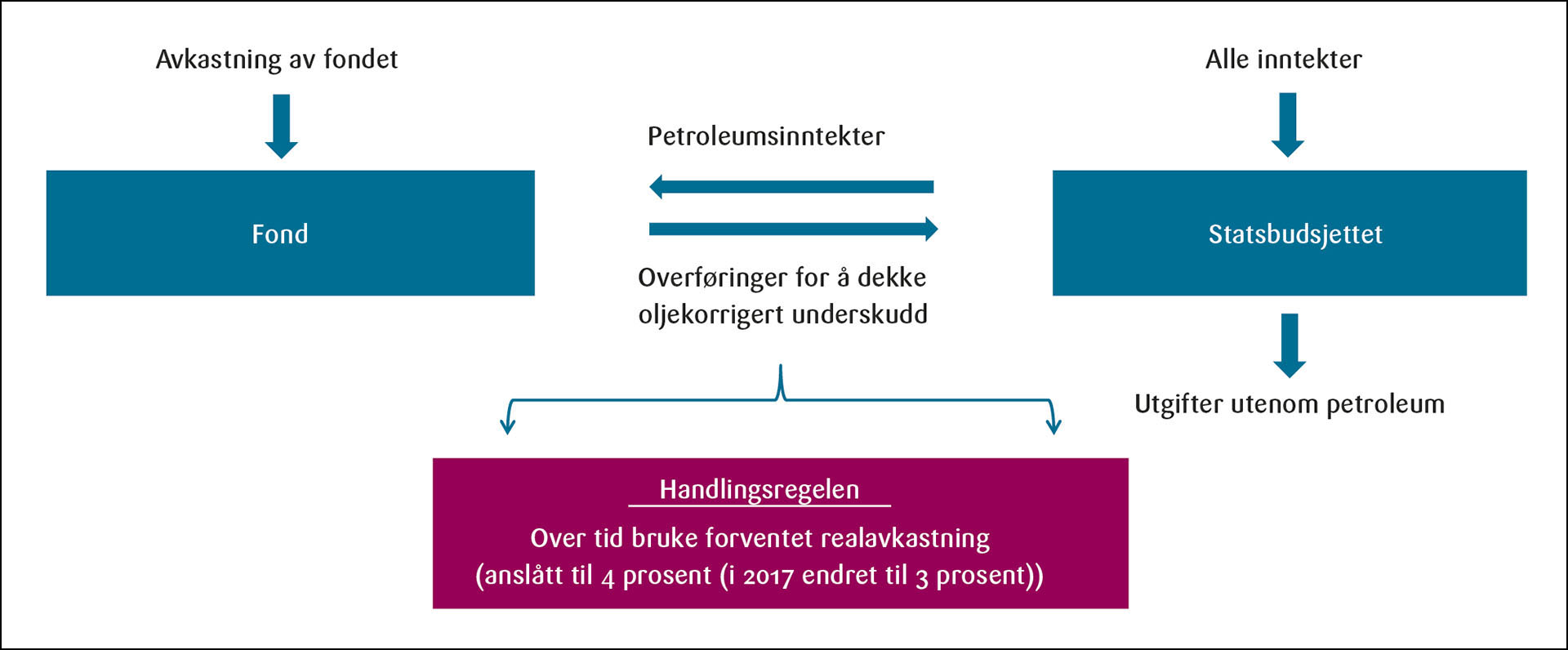

Regelen, sammen med lovbestemmelsene om Statens petroleumsfond fra 1990, sikret at fondet på en enkel og oversiktlig måte ble integrert i finanspolitikken, slik Figur 5 viser. Denne enkelheten har bidratt til å lette politiske og faglige diskusjoner om oljepengebruken her hjemme og til å gjøre vår oljesmurte økonomiske politikk forståelig i utlandet.

Figur 5: Fondet er fullt ut integrert i finanspolitikken.

Regelen skulle forene ulike hensyn:

Sikre at petroleumsinntektene fikk et langsiktig perspektiv og komme både dagens befolkning og framtidige generasjoner til gode.

Skape forutsigbarhet om innfasingen av oljeinntektene i norsk økonomi.

Bidra til å forankre forventningene i valutamarkedet, slik at store og varierende oljeinntekter ikke i seg selv ville føre til en ustabil krone.

Legge til rette for at bruken av oljeinntekter på kort sikt kunne bidra til å stabilisere norsk økonomi.

Den daværende forskriften for pengepolitikken påla Norges Bank å sikte mot en stabil krone målt mot europeiske valutaer. Forskriften ga samtidig rom for fleksibilitet i utøvelsen av pengepolitikken, ved at det ikke var fastsatt noen sentralkurs for kronen med tilhørende svingningsmarginer. Finansdepartementet uttalte blant annet i Nasjonalbudsjettet for 2001 at en balansert økonomisk utvikling med lav pris- og kostnadsvekst var en forutsetning for å oppnå stabilitet i valutakursen over tid, og at de pengepolitiske virkemidlene måtte innrettes slik at de, sammen med de øvrige virkemidlene i den økonomiske politikken, bidro til å oppfylle denne forutsetningen.

I en situasjon der bruken av petroleumsinntekter skulle økes, så Finansdepartementet et behov for en klarere forankring av pengepolitikkens rolle i å støtte opp under en stabil økonomisk utvikling. Det ble derfor lagt opp til å innføre et eksplisitt inflasjonsmål, definert som en årsvekst i konsumprisene som over tid skulle være nær 2,5 pst.

Hovedelementet i handlingsregelen for budsjettpolitikken, om bruk av 4 pst. av fondskapitalen, var enkel å kommunisere. Man kunne som langsiktig retningslinje bruke tilveksten i fondet, men ikke røre hovedstolen. Fleksibilitetselementet, når en skulle bruke mer og når en skulle bruke mindre enn 4 pst., var mer komplisert. Her ble praktiseringen knyttet opp til det begrepsapparatet Finansdepartementet hadde utviklet i 1986, der «den strukturelle, oljekorrigerte budsjettbalansen» var den sentrale indikatoren, jf. omtale foran. Tross det språklig lite spenstige navnet hadde den fungert godt som en rettesnor for budsjettpolitikken fra 1987, den var vel dokumentert og videreutviklet gjennom årene, og den ble åpenbart sett på, også av eksterne fagøkonomer, som velegnet metodisk.

Det er uklart hvorfor og når regelen fikk navnet «handlingsregelen». I de interne diskusjonene underveis var Finansdepartementet innom betegnelser som «krittstrek» og «retningslinje for budsjettpolitikken». Begge ble forkastet. En «krittstrek» er noe som lett kan viskes ut, og «retningslinje for budsjettpolitikken» lyder for byråkratisk. «Handlingsregler» ble omtalt i den interne arbeidsgrupperapporten mer som en kategori enn som et egennavn i bestemt form på det konkrete forslaget. Handlingsregel gir assosiasjoner til etikk, og det viktigste argumentet for en langsiktig regel var at oljeformuen skulle komme hele folket til gode, i mange generasjoner framover. Men selv ikke etter at arbeidsgruppa hadde pekt ut én av tre som den mest egnede «handlingsregelen», og beskrevet den nærmere, ble den omtalt som et egennavn.

I forberedelser til en «takk-for-maten-tale» for 15–16 år siden søkte jeg på nettet etter «handlingsregel». Da fikk jeg mange oppslag på Finansdepartementets handlingsregel, og i tillegg to andre. Den ene tilhørte en karateklubb, jeg tror det var i Stavanger, som ved siden av fysisk trening i kampsporten også hadde filosofiundervisning der handlingsregler for kampsporten inngikk. Den andre tilhørte en bibliotekorganisasjon, og gjaldt algoritmer for sirkulasjon av bøker mellom bibliotek.

Fra tilrådingen i den interne rapporten om handlingsregelen ble lagt fram for finansministeren og statsministeren og fram til konklusjonen ble trukket endelig, tok det vel 2½ måneder. Torsdag 22. mars kom beskjeden fra finansministeren til embetsverket i Finansdepartementet om at også LOs leder Yngve Haagensen nå var enig i handlingsregelen for budsjettpolitikken, etter råd fra sjeføkonom i LO, Stein Reegård. Det betød at alt nå var på plass, og at embetsverket kunne «trykke på knappen», dvs. gjøre ferdig Stortingsmelding nr. 29 «Retningslinjer for den økonomiske politikken», og forberede pressekonferansen om denne (St.meld. nr. 29 (2000–2001)).

Alt var fortsatt hemmelig, og det var svært få innvidde. Senere den dagen da marsjordren kom, skulle sentralbanksjef Svein Gjedrem orienteres telefonisk om innholdet i den forestående meldingen, og om at Norges Bank mandag 26. ville få et brev med utkast til ny retningslinje for pengepolitikken, som Finansdepartementet måtte ha kommentarer til allerede den påfølgende dagen, slik at stortingsmeldingen kunne gå i statsråd torsdag 29. mars. Han var ikke selv til stede, så hans forværelseansatte spurte om Finansdepartementet kunne si hva saken gjaldt. Da måtte undertegnede, som var budbringer, ty til en nødløgn og si at det var noe om «Jahre-saken», som Gjedrem hadde arbeidet med som finansråd før han forlot departementet i 1998.

Gjedrem ringte tilbake, og fikk en kort orientering. Den 27. mars kom tilbakemeldingen på utkastet til ny retningslinje for pengepolitikken. Norges Bank hadde ikke vesentlige innvendinger.

Jeg tillater meg en liten historie fra disse dagene. Den 28. mars, kvelden før stortingsmeldingen ble lagt fram, hadde finansministeren sin årlige middag for Stortingets finanskomité i regjeringens representasjonslokaler i Parkveien. Dette er en høytidelig begivenhet, der også Finansdepartementets embetsverk er representert. Det var på forhånd klart at noen av de inviterte fra embetsverket måtte tilbake til Finansdepartementet i løpet av kvelden for å ferdigstille pressemeldinger og plansjer til statsministerens og finansministerens presentasjon dagen etter. Det ble som vanlig en hyggelig middag med god mat og sikkert gode viner, men for embetsverket ble det etter streng instruks fra departementets ledelse bare vann til maten. Under desserten måtte vi, kanskje litt uhøflig, bryte opp fra selskapet. Jeg unnskyldte oss overfor min borddame Siv Jensen med en historie om at plikten kallet, og at det var Langtidsprogrammet vi ikke var helt ferdige med. Hun gav uttrykk for at hun ikke ventet seg et svært spennende dokument.

Det ble en lang natt på jobben, men om morgenen 29. mars var alt klart. Invitasjonen til formiddagens pressekonferanse gjaldt Langtidsprogrammet 2002–2005, og jeg tror ingen i pressen ventet seg noe annet. Men her ble de tatt på senga. Finansdepartementet var godt fornøyd med at det ikke hadde skjedd noen lekkasjer.

Ola Storengs kommentar i Aftenposten dagen etter tok poenget i statsministerens budskap på pressekonferansen godt:

« for Stoltenberg er det viktig at døren til Petroleumsfondet de nærmeste årene bare åpnes på gløtt. Enda viktigere: For første gang foreligger et politisk realistisk forslag om hvordan man kan forhindre at døren åpner seg på vidt gap.»

I Stortinget fikk den nye retningslinjen for budsjettpolitikken støtte fra alle partiene unntatt Fremskrittspartiet (Innst. S. nr. 229 (2000–2001)). Sosialistisk Venstreparti reserverte seg mot den gjennomførte endringen i retningslinjen for pengepolitikken og hadde også noen særmerknader om praktiseringen av handlingsregelen framover.

Hvorfor gikk det ganske greit å få gjennomslag for handlingsregelen?

Først og fremst fordi en slik regel appellerte til den kollektive fornuft, som av historiske årsaker ser ut til å ha gode kår i Norge.

Tallmaterialet til Langtidsprogrammet viste at det var riktig å bruke mer oljepenger. Det var også åpenbart at dette måtte skje etter en plan, med en tallfesting av prinsippene for den økte innfasingen. Om man ser seg rundt i verden, er det ikke mange finansdepartement som har lagt fram en plan av denne karakteren, med økt pengebruk som et hovedelement.

Regelen var intuitiv og enkel, og gjorde petroleumsfondets rolle i budsjettpolitikken tydelig. jf. Figur 5. Jeg tror det var helt avgjørende at man forholdt seg til ett tall – den forventede realavkastningen av fondet – og at avvik av hensyn til stabilitet var overlatt til et situasjonsbasert skjønn, uten tallfesting som lett ville framstå som mystisk og lite robust overfor endringer i sentrale nasjonalregnskapsstørrelser.

Tidspunktet var gunstig. Prognosene pekte klart i retning av at vi sto foran mange år med sterk vekst i petroleumsfondet. Det var også viktig at det skjedde på en offensiv måte, på et tidspunkt da få ventet en slik endring i budsjettpolitikken, selv om det politiske presset for slik økt pengebruk hadde tiltatt den aller siste tida.

Finansdepartementet fikk tid til å gjøre et grundig arbeid med handlingsregelen. Det var ikke noe hastverksarbeid, og det bar ikke preg av noe som liknet en panikkhandling.

Finansdepartementet var godt forberedt. Gjennom diverse NOU-rapporter, diskusjoner med fagøkonomer og internasjonale kontakter, blant annet i OECD, forelå det et godt faglig grunnlag for å kunne vurdere ulike modeller for økt oljepengebruk.

Arbeidet foregikk i fortrolighet, uten forstyrrelser av noen art. Dette kan kanskje høres rart ut i dag, da en slik arbeidsmåte lett ville blitt sett på som unødig hemmelighetskremmeri.

Embetsverkets arbeid skjedde på et faglig grunnlag, men rådene imøtekom samtidig et politisk behov for å kunne bruke mer oljepenger med god samvittighet.

Vi møtte stor entusiasme for arbeidet hos finansminister og statsminister. At en statsminister går så grundig og med slik innsikt og entusiasme inn i et slikt arbeid, opplevde embetsverket som en stor inspirasjon. Det var et forslag som virkelig talte til sosialøkonomen Jens Stoltenberg, som til og med hadde skrevet spesialoppgave i studiet om optimalt tempo for utvinning av olje og gass fra kontinentalsokkelen (Stoltenberg, 2016). I tillegg var han som svoren keynesianer svært begeistret for fleksibilitetsdelen av handlingsregelen, om å bruke oljepengene motsyklisk rundt 4 pst.-banen ved behov. Seminarene med statsminister og finansminister vinteren 2001 ble nok av de som deltok fra embetsverket i Finansdepartementet opplevd som høydepunkter i karrierene som byråkrater.

Det forelå et solid rammeverk for petroleumsfondet, med loven fra 1990 og den formuesoppbyggingen som hadde skjedd fra 1996 og den kompetansen som var bygd opp i Finansdepartementet og Norges Bank på forvaltningen av fondet.

Statens petroleumsfond blir til Statens pensjonsfond utland

For å understreke at kapitaloppbygging på statens hånd ville lette den framtidige finansieringen av statens utgifter, foreslo Regjeringen Bondevik II at Statens petroleumsfond og Folketrygdfondet skulle samles under én felles «paraply», Statens pensjonsfond (Ot.prp. nr. 2 (2005–2006)). Forslaget bygde på innspill fra Pensjonskommisjonen, som ble ledet av Sigbjørn Johnsen (NOU 2004: 1).

Høsten 2005 sluttet Stortinget seg til dette forslaget og vedtok Lov om Statens pensjonsfond. Fondet skulle støtte opp under statlig sparing for finansiering av folketrygdens pensjonsutgifter og andre langsiktige hensyn ved anvendelsen av statens petroleumsinntekter. Alle sentrale bestemmelser om håndteringen av statens petroleumsinntekter og forvaltningen av fondet ble videreført. Den 1. januar 2006 ble Statens pensjonsfond etablert. Statens petroleumsfond ble gitt navnet Statens pensjonsfond utland (SPU) og Folketrygdfondet ble til Statens pensjonsfond Norge (SPN).

Litt om forvaltningsmodellen for Statens petroleumsfond/Statens pensjonsfond utland

De første overføringene til Statens petroleumsfond i 1996 ble forvaltet på samme måte som Norges Banks valutareserver, i statsobligasjoner utstedt av våre viktigste handelspartnere. Det var en enkel, men hensiktsmessig modell da. Fondet var lite, og en så for seg at det kanskje ikke ble mer enn et stabilitetsfond, slik Tempo-utvalget hadde foreslått.

Men fondet vokste meget raskt. Ved utgangen av 1996 var det, som omtalt foran, tilført rundt 40 mrd. kroner, og prognosene for veksten framover ble stadig justert opp.

Tidlig i 1997 tok Norges Bank opp med Finansdepartementet at størrelse og tidshorisont for fondets investeringer, slik det da avtegnet seg, talte for at en andel av fondsmidlene burde plasseres i det internasjonale aksjemarkedet (Norges Bank, 1997). I revidert nasjonalbudsjett samme år ble dette fulgt opp og aksjeandelen satt til 40 pst. (St.meld. nr. 2 (1996–97)). Dette var en meget viktig strategisk beslutning.

Den raske veksten i fondet og utvidelsen av porteføljen til også å omfatte aksjer, aktualiserte spørsmålet om hvem som mer varig burde forvalte fondet på vegne av Finansdepartementet. Et argument for å velge Norges Bank var at banken allerede hadde lang erfaring gjennom å forvalte valutareservene. Det syntes unødvendig å bygge opp en ny administrasjon for å forvalte et fond som kanskje tross alt fikk nokså begrenset levetid.

Fondet skulle investeres i sin helhet i utlandet, og verken i norske kroner eller verdipapirer. Svein Gjedrem, finansråd i 1997 og sentralbanksjef fra 1999 skriver om dette:

«Dermed var en viktig forutsetning til stede for at Norges Bank kunne velges som forvalter: Det ville ikke komme i konflikt med bankens rolle i utformingen og gjennomføringen av pengepolitikken. Dessuten var Norges Bank allerede statens bank, og den hadde et godt renommé som bygget på en 180-årig historie. Banken var også underlagt en særlovgivning som sikret myndighetene styring og innsikt i virksomheten. Bankens styre oppnevnes av Regjeringen og representantskapet er Stortingets kontrollorgan.» (Gjedrem, 2011).

Men det var også motforestillinger mot å velge sentralbanken som forvalter. Det er krevende å ha to roller, både som sentralbank og som forvalter av et svært stort fond.

For å forebygge slike problemer opprettet Norges Bank i 1998 en egen enhet for kapitalforvaltningen, Norges Bank Investment Management, og det ble, slik Svein Gjedrem uttrykker det, «satt opp vanntette skott – såkalte kinesiske murer – mellom NBIM og resten av banken».

Det er en klar arbeidsdeling mellom Finansdepartementet og Norges Bank i forvaltningen av Statens pensjonsfond utland. Finansdepartementet fastsetter en overordnet investeringsstrategi om blant annet hvor stor andel av fondet som skal passeres i henholdsvis aksjer og obligasjoner. Denne strategien forankres i Stortinget gjennom årlige meldinger om virksomheten i Statens pensjonsfond. Fondet er i all hovedsak en indeksforvalter på verdens verdipapirmarkeder. Finansdepartementet fastsetter en referanseindeks som avkastningen i fondet måles mot. Av praktiske grunner, og for å skape en merverdi, har Norges Bank innenfor fastsatte grenser anledning til å avvike litt fra denne indeksen. Den totale avkastningen av fondet bestemmes i det alt vesentlige av den referanseporteføljen Finansdepartementet fastlegger.

Klare ansvarslinjer mellom forvalter og eier, og åpenhet om forvaltningen, er helt sentrale deler av forvaltningsmodellen. Alle fondets investeringer offentliggjøres etter hvert årsskifte. De etiske retningslinjene, som ble etablert i 2004 med et sterkt eierskap fra Stortinget, og praktiseringen av disse, har medvirket vesentlig til å styrke fondets legitimitet og på dette området gjort det til en modell internasjonalt.

Det arbeidet som er gjort i banken gjennom 20–25 år har vært en av de viktigste forutsetningene for det byggverket som fondet og handlingsregelen til sammen utgjør.

Handlingsregelen i praktisk politikk

Etter at det var oppnådd bred tilslutning til handlingsregelen i Stortinget våren 2001, skulle den befestes i praktisk politikk. Det måtte foregå kontinuerlig og over lang tid. At handlingsregelen, i kombinasjon med den sterke veksten i Statens petroleumsfond/Statens pensjonsfond utland, har bidratt til rommelige statsbudsjett, har lettet denne jobben.

Men også viktige politiske realiteter etter 2001 har bidratt til å styrke handlingsregelen. I disse tyve årene har vi hatt fem regjeringer bestående av fra ett til fire partier, fire statsministre fra tre ulike partier og syv finansministre fra fem ulike partier. For nye finansministre har det første møtet mellom embetsverket og politisk ledelse startet med et formanende foredrag av finansråden om handlingsregelen som overordnet ramme for statsbudsjettet. At en så stor del av partiene på Stortinget har måttet forholde seg til handlingsregelen i praktisk politikk, har utvilsomt bidratt til et bredt politisk eierskap til denne regelen.

At statsministre eller finansministre har følt seg fristet til, eller i hvert fall presset til, å bryte regelen for å få plass til noe veldig viktig på budsjettet, kan sikkert ikke utelukkes. Men samtidig vet de at hvis det gikk galt, enten det viste seg gjennom økende renter, ustabil krone eller på andre måter, ville de ha ansvaret. Når fristelser likevel kan ha oppstått, f.eks. å definere enkelte utgifter som så spesielle at de burde finansieres utenom handlingsregelen, som kjøp av fregatt etter et havari eller bygging av nytt regjeringsbygg etter et terrorangrep, har også presse og andre deltakere i samfunnsdebatten fungert som vaktbikkjer, i tillegg til embetsverket i Finansdepartementet. Det tyder vel på at handlingsregelen er blitt noe i nærheten av et allemannseie.

Ulike finansministre og regjeringer har blitt stilt overfor ulike utfordringer i praktiseringen av handlingsregelen. Den er da heller ikke ment å gi et eksakt svar på hvor mye oljepenger som skal brukes år om annet. Handlingsregelen gir rom for fleksibilitet og dermed for et skjønn som ikke er tallfestet, med utgangspunkt i 4 pst. av kapitalen i fondet i årene 2001 til 2017 og 3 pst. med virkning fra 2018.

Da regelen ble innført våren 2001, var anslått oljepengebruk i 2001, målt ved det strukturelle, oljekorrigerte underskuddet på statsbudsjettet, 4,0 pst. av fondskapitalen ved utgangen av år 2000, et litt tilfeldig sammentreff. Men dette ga tilsynelatende et ideelt utgangspunkt for Per-Kristian Foss, som overtok som finansminister etter Karl Eirik Schjøtt-Pedersen etter stortingsvalget i 2001.

Allerede i Revidert nasjonalbudsjett 2002 hadde handlingsrommet i budsjettet økt med nesten 6 mrd. kroner (St.meld. nr. 2 (2001–2002)). Det skyldtes økte aktivitetskorrigerte skatteinntekter, som mer enn oppveide at verdien av petroleumsfondet hadde falt sammenliknet med det som var lagt til grunn i statsbudsjettet for 2002.

Men i Nasjonalbudsjettet 2003 var situasjonen en annen (St.meld. nr. 1 (2002–2003)). Det lå an til at kroneverdien av fondet ved utgangen av 2002 ville bli lavere enn tidligere antatt, pga. fall i aksjeverdier internasjonalt og en styrket norsk krone. I tillegg var de økonomiske utsiktene nokså svake. Da ble fleksibiliteten i handlingsregelen benyttet, ved at det ble lagt opp til å bruke mer enn 4 pst. av fondsverdien dette året. Helt fram til 2005 vokste fondet nokså langsomt, og pengebruken lå hvert år høyere enn 4 pst. av fondskapitalen, selv om budsjettene i denne perioden bare var svakt ekspansive. Men i sitt siste år som finansminister la Per-Kristian Foss, etter stortingsvalget i 2005 og før regjeringsskiftet, fram et stramt budsjettforslag for 2006 som innebar et betydelig mindre uttak fra fondet enn handlingsregelens 4 pst.

Alt i alt fikk handlingsregelen som rettesnor for praktisk politikk en god start i denne fireårsperioden.

Embetsverket regnet nok med at det man hadde sett i disse årene lett kunne bli normalen, at skiftende konjunkturer internasjonalt og i Norge, svingninger i oljepriser og fondsverdi og i den norske krona, ville føre til at uttaket fra fondet noen ganger ville ligge på oversiden av 4 pst. og noen ganger på undersiden. Dette ville være i tråd med regelen.

Men slik skulle det ikke gå. I 2005 startet en sterk og sammenhengende oppgang i verdensøkonomien, stimulert blant annet av Kinas fulle deltakelse i verdenshandelen etter at landet ble medlem av WTO i 2001. Lavprisimporten fra Kina førte for øvrig til at inflasjonsmålet på 2,5 pst. ble mindre styrende for Norges Banks pengepolitikk enn man hadde sett for seg.

I hvert av årene fram til 2008 tilsa den sterke økonomiske oppgangen og den kraftige veksten i Statens pensjonsfond utland at det var riktig å legge opp til en oljepengebruk godt under 4 pst. av fondskapitalen.

Det ble tatt viktige beslutninger om fondet i denne perioden, med Kristin Halvorsen som finansminister. Ikke minst da det i 2007 ble besluttet å øke aksjeandelen fra 40 til 60 pst. Det var et viktig strategisk valg, rett før finanskrisen som ble utløst i 2008. Finanskrisen var et sjokk for verdensøkonomien som fondsforvaltere verden rundt, inklusive Statens pensjonsfond utland, ikke hadde ventet.

Imidlerid hadde Finansdepartementet redegjort grundig for de risiki ustabile globale finansmarkeder stilte fondet overfor. I den årlige stortingsmeldingen om forvaltningen av Statens pensjonsfond i 2007, som ble lagt fram i april 2008, ble slike risiki tallfestet, i et omfattende arbeid på historiske data (St.meld. nr. 16 (2007–2008)). En realavkastning lavere enn minus 20 pst. for en portefølje med en tilsvarende sammensetning som Statens pensjonsfond utland, ble i dette regnestykket anslått å kunne ha skjedd i to år siden 1900, altså i to av over hundre år. At det så skulle skje allerede i 2008, med et tap på 633 milliarder kroner, tilsvarende 23,3 pst. av fondskapitalen, samme år som regnestykket ble presentert, var så klart overraskende. Men at det var sagt klart fra at noe slikt var mulig, og med en tallfestet sannsynlighet, var trolig i seg selv tillitvekkende.

Av det store tapet i 2008 kunne 545 milliarder kroner tilskrives referanseporteføljen som Finansdepartementet hadde fastsatt og 88 milliarder Norges Banks aktive forvaltning. Fondets regnskap, der disse tapene første gang ble offentliggjort, ble lagt fram i mars 2009, mens regjeringen hadde sin årlige tredagers budsjettkonferanse om neste års budsjett. Finansminister Kristin Halvorsen måtte, assistert av en representant for sitt embetsverk, forklare de store tapene. Først for regjeringens underutvalg og så for hele regjeringen. Samtidig måtte finansministeren få fram at finanskrisen, som vi da delvis hadde bak oss, måtte møtes med økt oljepengebruk gjennom inneværende år, og at det ville være riktig å holde oljepengebruken på et høyt nivå også i 2010. Ingen protesterte på dette, men en viss usikkerhet gjorde seg nok gjeldende. Var forvaltningen av fondet tilfredsstillende? På grunn av en rekordsvak krone ved utgangen av 2008 hadde fondsverdien målt i norske kroner steget i løpet av dette året. Det inngav i seg selv et element av tillit.

At Finansdepartementet så tydelig hadde beskrevet usikkerheter og risiki for fondet i dokumenter til Stortinget og overfor allmennheten før finanskrisen rammet oss, bidro til en slags allmenn aksept for tapene som var knyttet til referanseporteføljen. Disse tapene skyldtes den generelle nedgangen på verdens børser. Mer krevende var det å forklare tapene i den aktive forvaltningen i Norges Bank. Disse tapene skyldtes i hovedsak at likviditeten i deler av obligasjonsporteføljen ble kraftig redusert. Det førte til lav verdsetting av obligasjoner ved utgangen av 2008. Disse tapene kom overraskende. At slike tap kunne oppstå i den aktive forvaltningen var ikke blitt godt kommunisert i forkant.

Men finansmarkedene tok seg raskt opp. I løpet av kort tid hadde fondet steget kraftig i verdi igjen, også for den delen som omfattet Norges Banks aktive posisjoner. Investeringsstrategien, med et langsiktig perspektiv, sammen med den viktige rebalanseringsmekanismen, viste sin styrke. Norges Bank hadde kjøpt aksjer for svært store beløp i 2007 og 2008, både for å bringe aksjeandelen gradvis opp fra 40 til 60 pst., og for å holde den der da aksjemarkedene stupte. Det var klokt å holde fast ved den valgte strategien, som innebar store aksjekjøp på billigsalg. Gjennom 2009 og 2010 kunne fondet høste store kursgevinster. Alt i alt kom fondet godt gjennom finanskrisen.

At man holdt fast ved handlingsregelen og uten å nøle kunne møte finanskrisen med en økt pengebruk over statsbudsjettet, styrket politikeres og allmennhetens eierskap til fondet og handlingsregelen.

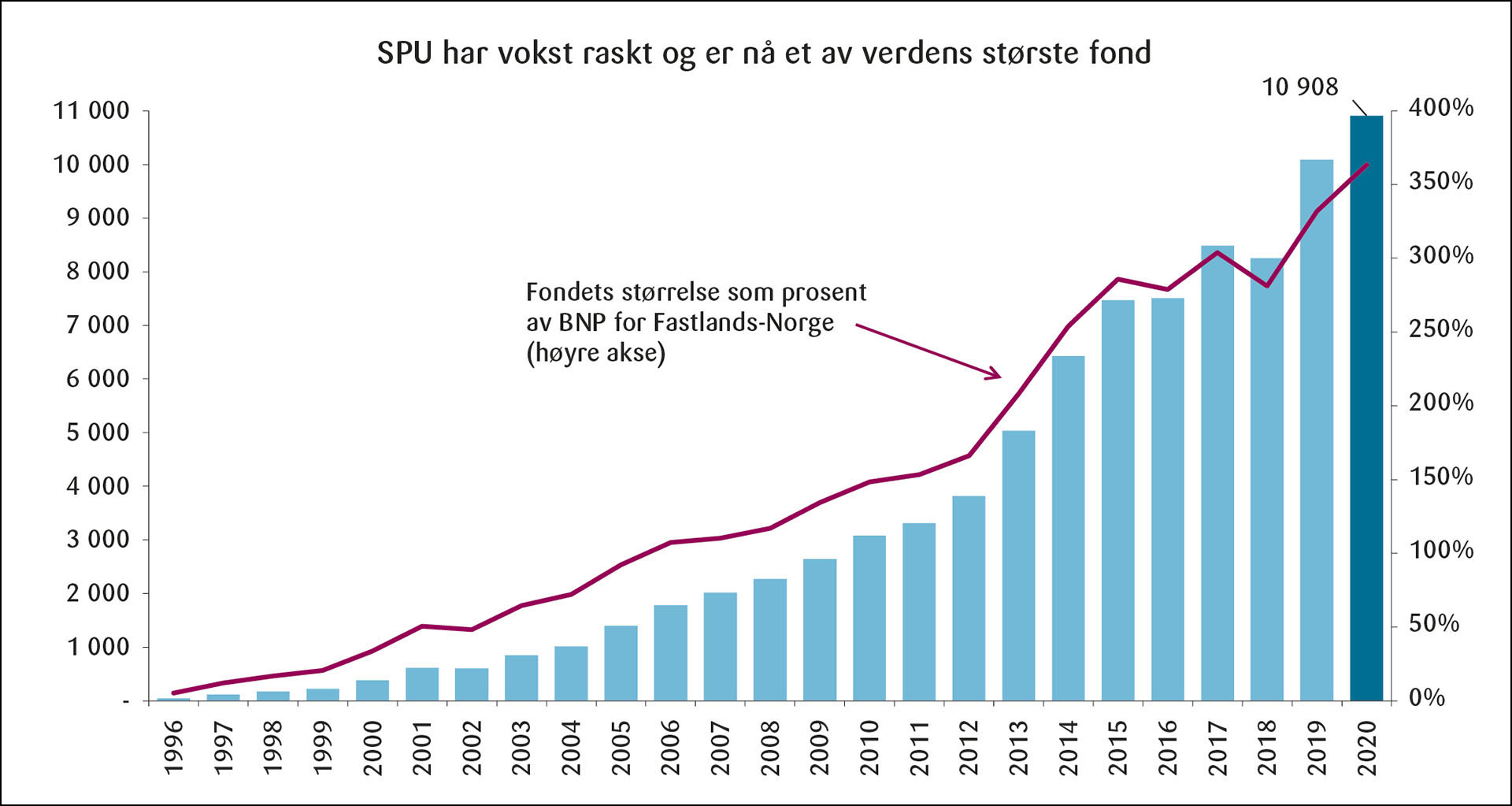

Figur 6: Utviklingen i verdien av SPU 1996–2020. Markedsverdi i løpende kroner (milliarder) (venstre akse) og prosent av BNP for Fastlands-Norge (høyre akse).

Kilder: Norges Bank og Finansdepartementet.

I årene fra 2009 økte fondsverdien meget kraftig, særlig fra 2013. Det medførte at overføringen fra fondet til statsbudsjettet i økende grad måtte legges nokså langt under 4 pst. Handlingsregelens langsiktige ankerfeste ble dermed mindre styrende for pengebruken enn tidligere, og oljepengebruken i det enkelte budsjett måtte baseres mer på skjønn, både før og etter det kraftige oljeprisfallet i 2014, som i tillegg til fall i oljeinntektene også førte til nedgang og oppsigelser i oljerelaterte næringer.

Hvor godt var egentlig handlingsregelen tilpasset en situasjon med svært sterk vekst i fondskapitalen? I 2014 ble et utvalg ledet av professor Øystein Thøgersen satt ned for å vurdere praktiseringen av handlingsregelen (NOU 2015: 9). Utvalget la fram en omfattende og grundig utredning. Dersom bruken av oljeinntektene ble trappet raskt opp til 4 pst., med den raske veksten som skjedde i fondet, ville pengebruken nå toppen før aldringen av befolkningen begynte for alvor. Utvalget skisserte ulike måter å redusere og glatte oljepengebruken de nærmeste årene på.

I 2017 besluttet Finansdepartementet å redusere den forventede realavkastningen av fondskapitalen til 3 pst., basert på vurderinger av framtidas finansmarkeder. Den årlige oljepengebruken har dermed kommet nærmere forventet realavkastning av fondskapitalen. Samtidig med at forventet realavkastning ble satt ned, ble det besluttet å øke aksjeandelen i fondet fra 60 til 70 pst. I meldingen om fondsforvaltningen i 2016, som ble fremmet i 2017, står det at uten en økt aksjeandel, måtte forventet realavkastning settes ned enda mer (Meld. St. 26 (2016–2017)). Økningen i aksjeandelen var basert blant annet på en anbefaling fra flertallet i Mork-utvalget (NOU 2016: 20).

I 13 av de 19 årene fra 2002 til og med 2020 var oljepengebruken, målt ved det strukturelle, oljekorrigerte budsjettunderskuddet, lavere enn handlingsregelens langsiktige norm på 4 pst. av fondskapitalen fram til og med 2017 og 3 pst. deretter.

Fondet er i dag mye større enn det Finansdepartementet – og vel også de fleste andre – hadde sett for seg. Fondskapitalen på rundt 10 900 milliarder kroner ved utgangen av 2020 svarer til rundt 2 millioner kroner pr. nordmann. Med en forventet realavkastning på 3 pst. årlig, gir en slik størrelse på fondet grunnlag for en årlig overføring til statsbudsjettet på nær 330 mrd. kroner, tilsvarende nesten 30 pst. av nivået på statens inntekter utenom petroleum og 11 pst. av BNP i fastlandsøkonomien i 2021 (St.meld. nr. 1 (2021–2022)).

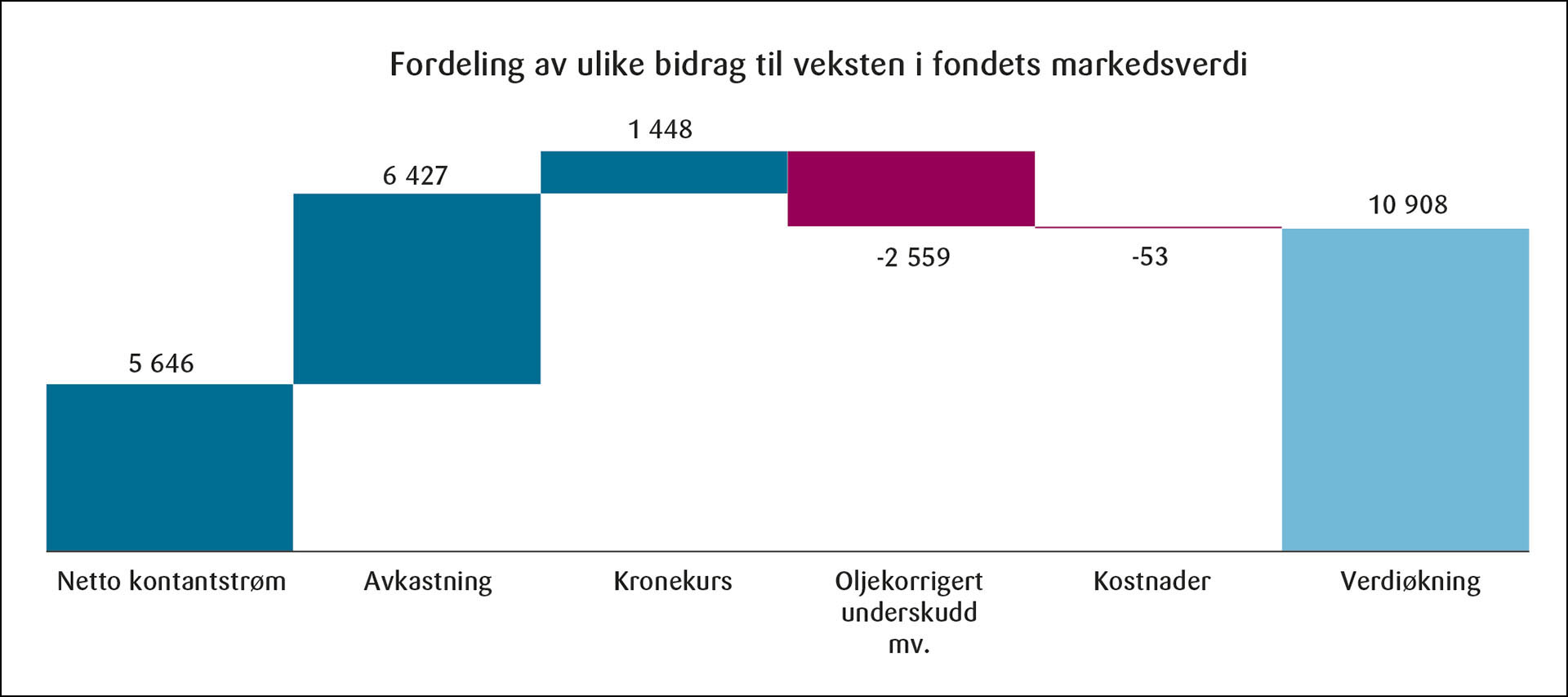

Figur 7: Utviklingen i markedsverdi av Statens pensjonsfond utland 1996–2020. Fordelt på ulike komponenter, løpende kroner (milliarder).

Kilde: Meld. St. 24 (2020–2021) Statens pensjonsfond 2021.

Hvordan er så de 10 900 milliarder kronene kommet til? I løpende kroner har fondet siden 1996 og fram til utgangen av 2020 blitt tilført mer enn 5 600 mrd. kroner i petroleumsinntekter, mens avkastningen har vært på over 6 400 milliarder kroner. I tillegg har fondet fått en valutakursgevinst på over 1 400 milliarder kroner, ved at krona er svekket mot andre valutaer. Av de 13 500 milliarder kronene er bortimot 2 600 tilbakeført til statsbudsjettet for å finansiere de oljekorrigerte underskuddene.

Dersom det hadde foreligget tall for inntektsstrømmene og avkastningen av fondsmidlene i Figur 7 i faste priser, dvs. korrigert for prisstigning, ville oljeinntektene framstått som en viktigere kilde til den verdien på fondet som er bygd opp og avkastningen av fondsmidlene tilsvarende mindre enn slik det er vist i figuren.

Valutakursgevinsten trenger en liten forklaring. En svekket krone har ikke gjort Norge rikere. Landet får ikke kjøpt mer av varer og tjenester fra utlandet av at krona blir svakere, selv om vi har fått flere kroner. Men for staten har det likevel gitt en bytteforholdsgevinst, siden staten har nesten alle sine utgifter i norske kroner, til bl. a. pensjoner og andre overføringer og til lønninger til offentlig ansatte. Staten får dermed mer igjen for hver dollar i Statens pensjonsfond utland som veksles om til norske kroner. En slik kronesvekkelse kan raskt reverseres, uten at det skal oppfattes som en konkret spådom.

Men når utviklingen i oljepengebruken vurderes over tid, sammen med utsiktene for fondet framover, er det overveiende sannsynlig at vi er kommet til den fasen der pengebruken må stabiliseres for å unngå å begynne å tære på fondskapitalen. Med stor sannsynlighet kan det være slutt på at oljepengebruken påregnelig og kontinuerlig vil øke fra dagens høye nivå.

At en slik situasjon vil komme, har vært klart siden handlingsregelen ble til. Men det kan skje raskere, men på et høyere nivå for oljepengebruken, enn vi tidligere så for oss.

Noen avsluttende betraktninger

Har petroleumsfondet og handlingsregelen endret rammene for landets økonomiske politikk vesentlig? Svaret er et ubetinget ja. De økonomiske rammene i statsbudsjettene er blitt stadig mer romslige, og vår materielle velstand har økt. Vi har kunnet bruke disse merinntektene til å utvikle våre velferdssystemer og til å bygge opp en stor offentlig sektor. Og jeg tror petroleumsinntektene har bidratt til at Norge er et bedre samfunn i dag enn da Per Kleppe la fram sin stortingsmelding for snart 48 år siden, slik målet var da.

Alt i alt har dette også skjedd uten store makroøkonomiske skadevirkninger. Som andre land i Vest-Europa og Nord-Amerika har vi riktignok hatt en klar nedgang i produktivitetsveksten de siste tre-fire tiårene, men litt mindre enn gjennomsnittet av de landene vi pleier å sammenlikne oss med. Det kan i hvert fall være en indikasjon, men ikke noe bevis, på at det ikke er oljepengebruken som er årsak til den svekkede produktivitetsveksten i Norge.

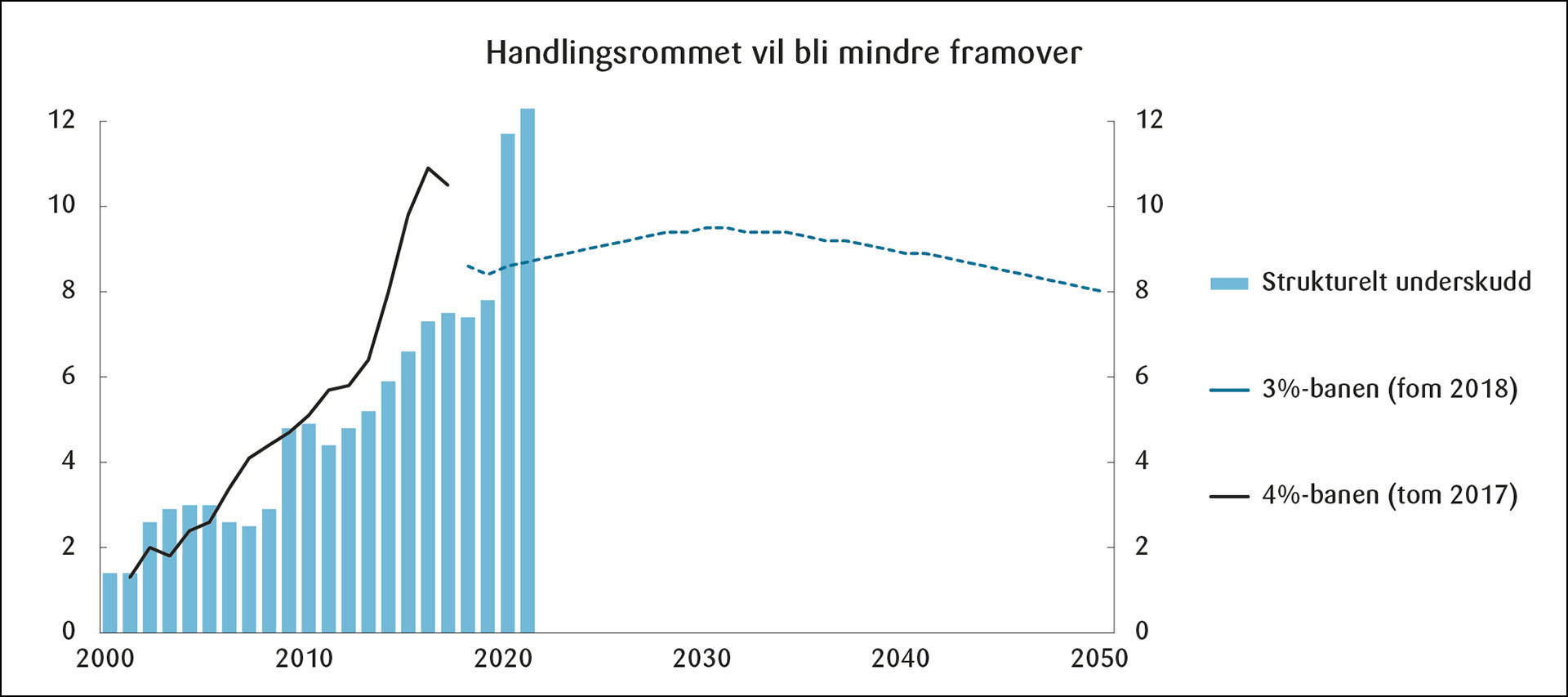

Figur 8: Bruk av oljeinntekter og handlingsregelen. Prosent av BNP for Fastlands-Norge.

Kilder: Strukturelt underskudd: Nasjonalbudsjettet 2019 (for årene fram tom. 2018) og Revidert nasjonalbudsjett 2021 (for 2019–2021), 3-pst-bane: Nasjonalbudsjettet 2021.

Petroleumsinntektene og petroleumsfondet har gjort oss godt vant. Norge har vært gjennom en særlig inntekts- og formuesvekst som neppe vil fortsette. Skal petroleumsformuen komme framtidige generasjoner til gode i samme grad som den har tjent oss, må det framover foretas strengere prioriteringer på statsbudsjettene.

Ulike teknikker har vært foreslått for å begrense oljepengebruken de nærmeste årene. Ett forslag har vært å knytte bruken av oljepenger til bokførte inntekter i fondet. Bruken av de bokførte inntektene ser bort fra omvurderinger av aksjer og obligasjoner, som særlig for aksjedelen av fondet er en viktig del av den samlede avkastningen. En slik regelendring ville bety en vesentlig endring i forhold til logikken i dagens handlingsregel. Og den ville kunne påvirke investeringsstrategien for fondet over tid på en slik måte at mer av fondets kapital ville bli investert i aktiva som gir høye bokførte inntekter, dvs. mer obligasjoner og mindre aksjer, og en vridning av aksjeinvesteringene i favør av aksjer som gir høye utbyttebetalinger, og kanskje redusere den forventede avkastningen av fondet.

Flere har også vært inne på å innføre tilleggsregler i en periode for å redusere oljepengebruken sammenliknet med den langsiktige normen, for å glatte overgangen fram mot den situasjonen der fondet når toppen i realverdi. Dette bør vurderes. Men siden det virker lite sannsynlig med særlig vekst i fondskapitalen i årene framover, noe som også forsterkes av at det er aktuelt å begrense olje- og gassproduksjonen, kan slike tilleggsregler nå synes mindre aktuelle enn tidligere.

Det betyr at Norge med stor sannsynlighet står foran en varig situasjon der de politiske prioriteringene i budsjettpolitikken blir mer krevende, selv om beløp i størrelsesorden over 300 milliarder kroner årlig kan overføres fra Statens pensjonsfond utland til statsbudsjettet dersom vi unngår store verdifall i fondskapitalen. Den sunne, kollektive fornuft vil forhåpentlig vinne fram. Ellers vil fondet kunne tømmes raskere enn vi liker å tenke.

Referanser

Cappelen, Å. (2011). Petroleumsfond og handlingsregel for finanspolitikken. I Finansråd i utfordrende tider. Finansdepartementet, s. 4–12.

Finansdepartementet (1985). Petroleumsfond. Rapport fra en interdepartemental arbeidsgruppe nedsatt av Finansdepartementet i november 1984.

Finansdepartementet (2001). Utforming av den økonomiske politikken i lys av de høye oljeinntektene. Rapport fra en arbeidsgruppe i Finansdepartementet 9. januar 2001.

Gjedrem, S. (2011). Statens pensjonsfond utland: Bakgrunn og noen utviklingstrekk. I Finansråd i utfordrende tider. Finansdepartementet, s. 34–43.

Gjersem, C. E. og E. Steigum jr. (1994). Finanspolitikk og generasjonsfordeling. Noen modellsimuleringer. I NOU 1994: 6.

Innst. O. nr. 32 (1989–90). Innstilling fra Stortingets finanskomité om lov om Statens petroleumsfond.

Innst. S. nr. 229 (2000–2001). Innstilling fra Stortingets finanskomité om retningslinjer for den økonomiske politikken.

Meld. St. 26 (2016–2017). Forvaltningen av Statens pensjonsfond i 2016.

Meld. St. 1 (2021–2022). Nasjonalbudsjettet 2022.

Norges Bank (1997). Fremtidig forvaltning av Statens petroleumsfond. Brev fra Norges Bank til Finansdepartementet 10. april 1997.

NOU 1983: 27. Petroleumsvirksomhetens framtid («Tempoutvalget»).

NOU 1988: 21. Norsk økonomi i forandring. Perspektiver for nasjonalformue og økonomisk politikk i 1990-årene.

NOU 1992: 26. En nasjonal strategi for økt sysselsetting i 1990-årene («Sysselsettingskommisjonen»). Private pensjonsordninger, vedlegg 1, s. 239–257.

NOU 2000: 21. En strategi for sysselsetting og verdiskaping.

NOU 2004: 1. Modernisert folketrygd. Bærekraftig pensjon for framtida.

NOU 2015: 9. Finanspolitikk i en oljeøkonomi.

NOU 2016: 20. Aksjeandelen i Statens pensjonsfond utland.

Ot.prp. nr. 29 (1989–90). Om lov om Statens petroleumsfond.

Ot.prp. nr. 2 (2005–2006). Om lov om Statens pensjonsfond.

Skauge, A. (1990). Etablering av et petroleumsfond. Notat fra finansminister Arne Skauge til regjeringskonferanse 22. januar 1990.

St.meld. nr. 25 (1973–74). Petroleumsvirksomhetens plass i det norske samfunn.

St.meld. nr. 2 (1979–80). Revidert nasjonalbudsjett 1980.

St.meld. nr. 83 (1984–85). Langtidsprogrammet 1986–89.

St.meld. nr. 1 (1986–87). Nasjonalbudsjettet 1987, vedlegg 1 Finanspolitiske indikatorer.

St.meld. nr. 4 (1988–89). Langtidsprogrammet 1990–93.

St.meld. nr. 3 (1995–96). Statsrekneskapen medrekna folketrygda 1995.

St.meld. nr. 2 (1996–97). Revidert nasjonalbudsjett 1997.

St.meld. nr. 29 (2000–2001). Retningslinjer for den økonomiske politikken.

St.meld. nr. 30 (2000–2001). Langtidsprogrammet 2002–2005.

St.meld. nr. 30 (2000–2001). Langtidsprogrammet 2002–2005, vedlegg 4 Om beregning av generasjonsregnskap.

St.meld. nr. 2 (2001–2002). Revidert nasjonalbudsjett 2002.

St.meld. nr. 1 (2002–2003). Nasjonalbudsjettet 2003.

St.meld. nr. 16 (2007–2008). Forvaltningen av Statens pensjonsfond 2007.

Stoltenberg, J. (2016). Min historie. Oslo: Gyldendal Norsk Forlag.