Valutabruk i norsk utenrikshandel

Basert på opplysninger fra detaljerte tolldeklarasjoner fra norsk fastlandsøkonomi undersøker vi valutabruk i norsk utenrikshandel i perioden 2004–2018. Det er velkjent at dollaren har en dominerende posisjon som internasjonal valuta. Riktignok blir euroen mye brukt i handel med EU-land, men den er lite brukt utenfor Europa. Alle disse trekkene blir bekreftet i vår undersøkelse på norske data. Vi viser dessuten at bruk av hjemvalutaen (norske kroner) er hyppigere enn det som er vanlig for små land. Målt i transaksjonsmengde blir om lag 30 prosent av norsk eksport priset i norske kroner. For importens vedkommende er kroneprisingen enda høyere, dvs. om lag 40 prosent. Måler vi valuta-andeler basert på transaksjonsverdier endres bildet. Dollar blir nå den viktigste valutaen i norsk eksport, og kroneposisjonen svekkes.

Naturlig nok varierer valutabruk med landområder. For eksempel er dollar hyppig brukt i handel med land som tidligere tilhørte Sovjetunionen, samt i Kina og i sørøstasiatiske land. Vi finner også at valutabruken varierer med varetypen det handles i. For norsk eksport estimeres en multinomisk logitmodell der betydningen av transaksjonsverdi bekreftes som svært viktig. En annen viktig forklaringsvariabel for norske eksportørers valutavalg er størrelsen på per capita-inntekten i det landet vi handler med.

Høyskolelektor, Institutt for samfunnsøkonomi, BI

Førsteamanuensis, Institutt for samfunnsøkonomi, BI

Professor emeritus, Institutt for økonomi, Universitetet i Bergen

Innledning

Den amerikanske dollaren har en dominerende posisjon som fakturavaluta i internasjonal varehandel. Det finnes alternativer til dollaren, men som Goldberg og Tille (2008) og Gopinath (2015) har pekt på, har disse en mer regional spredning. Dette gjelder eksempelvis euroen. Siden EU-land som inngår i euro-samarbeidet er Norges viktigste handelspartnere, betyr det at euroen er relevant for oss. Men den er relevant først og fremst i vår handel med eurolandene, ikke som tredjelandsvaluta. Norge har også sin egen valuta. Riktignok er landet vårt lite, men den norske økonomien har i lang tid vært svært åpen. Norske bedrifter er vant til internasjonal konkurranse, og med en handelssektor eksponert for konkurranse følger det gjerne en velutviklet finansiell sektor. Vi har således utviklet kompetanse i å pleie vår egen valuta. Også våre skandinaviske naboland har disse kjennetegnene. Tidsskriftet The Economist har flere ganger tatt opp problemstillinger rundt globale valutaer. Og i The Economist (2020) ble det i utredningsserien «Economics brief» gitt en pro/contra diskusjon av den utstrakte bruk av dollar i verdenshandelen.

Det er flere grunner til at valutaer som benyttes i internasjonal handel er av interesse. For det første er det relatert til hvilket land som har verdensdominans på det finansielle området. I dag er det dollardominans, og dermed blir USAs rolle i verdensøkonomien befestet. Men er det andre valutaer som er i stand til å true dens posisjon? Euroen er en valuta som har vært i fremmarsj. EU-kommisjonen er opptatt av dette spørsmålet, og utgir årlige rapporter om euroens rolle som internasjonal valuta. Men foreløpig har euroen hovedsakelig en regional utbredelse. Den kinesiske yuan har også vært nevnt som en potensiell konkurrent til dollaren, Eichengreen (2011). Men de finansielle markedene i Kina er foreløpig lite utviklet, så det er en lang vei å gå før yuan kan konkurrere med dollarens posisjon i verdenshandelen. Med andre ord er det ingen klar kandidat til å ta over for dollaren som den dominerende valutaen.#I Prasad (2014) og Tooze (2018) utdypes økonomiske og ikke minst ulike politiske aspekter av dette spørsmålet.

For det andre vil valg av fakturavaluta påvirke måten prissignaler overføres internasjonalt. Det viser seg at for land hvor en bruker hjemvalutaen ved fakturering av importvarer, så er den såkalte «pass-through» koeffisienten mye lavere sammenlignet med land der en ikke bruker importvalutaen i samme grad. Gopinath (2015) finner at for USA, hvor import i stor grad er priset i dollar, er koeffisienten lav. Dette står i motsetning til Japan, hvor import bare i liten grad er priset i yen. Her er overføringshastigheten til innenlandspriser svært høy. Med andre ord vil sammenhengen mellom inflasjonsrater i ulike land være påvirket av valg av faktureringsvaluta.

For små land som Norge vil hjemvalutaen bli benyttet hvis den er lett omsettelig. Hvor omsettelig den er henger sammen med hvor velfungerende nasjonens finansielle markeder, inkludert valutamarkedet, er. Det er klart at hvis landet ønsker å føre sin egen selvstendige valutapolitikk blir dette lettere hvis det hjemlige valutamarkedet har disse kjennetegnene.

I denne artikkelen dokumenterer vi hvilke valutaer som blir brukt i norsk handel med andre land. Opplysningene baseres på alle tolldeklarasjoner for norsk utenrikshandel for perioden 2004–2018. Hver tolldeklarasjon inneholder et fakturabeløp hvor valutaen som er brukt i transaksjonen blir spesifisert. I de siste tiårene er det blitt utgitt en rekke studier som baserer seg på lignende datasett fra ulike land. Goldberg og Tille (2008) ser på hyppigheten av dollarbruk i 24 ulike land basert på fakturadata. Og i en nylig større IMF-studie er det samlet inn og analysert fakturadata fra mer enn 100 land, Boz mfl. (2020). Videre vil vi også gå inn på faktorer som forklarer de valutavalg som blir gjort i norsk utenrikshandel. Her følger vi Goldberg og Tille (2016) som bruker en multinomisk logit-modell til å studere valutavalg i kanadisk import. Det finnes fra før av to studier som bruker en slik fremgangsmåte basert på norske fakturadata.#Det finnes en del landstudier som bruker en multinomisk logit modell. Et eksempel er Witte og Ventura (2016) som bruker en slik modell til å forklare valutavalg i italiensk import og eksport i 2010. I Ligthart og Werner (2012) blir det analysert om prisingspraksis i norsk import blir endret som følge av euro-innføringen i 1999, mens Straume (2014) studerer valg av fakturavaluta i norsk lakseeksport.

Når vi studerer fakturavaluta fokuserer vi på avtalen som er gjort for godtgjørelse knyttet til en vareforsendelse. Selvfølgelig trenger ikke oppgjørsvaluta være den samme som faktureringsvalutaen. Men ifølge en studie på svenske data av Friberg og Wilander (2008) er det bortimot 100 prosent samsvar mellom disse størrelsene.

I neste avsnitt går vi igjennom en del landstudier som gir valutaandeler for de respektive landene. Deretter presenterer vi deskriptiv statistikk for vår undersøkelse fra Norge. Det gjør vi både for import til og eksport fra Norge i tidsrommet 2004–2018. I Avsnitt 4 presenterer vi økonometriske resultater for valutavalg i norsk eksport. Vi avslutter med konkluderende merknader.

Andre lands valutavalg

Det finnes relativt fyldige opplysninger om hvilke valutaer som blir brukt i vare- og tjenestehandelen mellom land. Noen land samler inn statistikk som offentliggjøres regelmessig. Ikke overraskende gjelder det EU-kommisjonen, som er opptatt av euroens posisjon i verden. Gjennom sin statistikkavdeling (Eurostat) lager de statistikk knyttet til ulike typer bruk av euroen. De fleste velutviklede land utarbeider statistikk over valutabruk i faktureringssammenheng.

Hvilken valuta en vare skal faktureres i, er naturligvis et anliggende for både mottaker og sender av en vare som passerer en grense. Men relevante valutaer er ikke begrenset til mottakerlandets eller senderlandets valuta. Tredjelandsvalutaer, som oftest en global valuta, kan også brukes. I Tabell 1 er det gitt en oversikt over hvilke valutaer som blir brukt i varehandelen for 12 viktige land, i tillegg til Norge.

I venstre del av tabellen har vi ført inn opplysninger for eksporten, mens importtall finnes i høyre del. I tabellen har vi rangert landene etter størrelsen på andelen til hjemmevalutaen i eksporten. I de første seks landene er hjemmevalutaen dominerende (større andel enn 50 prosent) for eksporten. Vi legger merke til at blant de siste seks landene har bare to en hjemmevaluta-andel på under 15 prosent. Inntrykket er at hjemmevalutaen er en viktig prisingsvaluta i handelen mellom land. Det er også et trekk at bruken av hjemmevaluta i eksportsammenheng er jevnt over litt større enn for importen.

Det går også klart frem fra Tabell 1 at bruken av andre lands valutaer er betydelig. Og av disse er det dollaren som er brukt mest.#Bank for International Settlement (2016, s. 10) har undersøkt dollarbruk i valutamarkedet hvor også kapitalstrømmer er inkludert. Her går det frem at dollar er brukt som en av partene i 87,6 prosent av alle valutatransaksjoner. De derpåfølgende globale valutaene er euro med 31,3 prosent, yen med 21,6 prosent og pund med 12,8 prosent. Ser vi vekk fra Sveits har alle land en dollarandel på over 20 prosent. Gopinath (2015) har følgende illustrasjon på dollarens enestående posisjon som tredjelandsvaluta: Eksporten inn til USA utgjør 10 prosent av verdenshandelen. Men bortimot 40 prosent av verdenshandelen er priset i dollar, dvs. 4 ganger større enn eksporttallet inn til USA. Riktignok er eksporten inn til EU-landene betydelig (40 prosent av verdenshandelen), og av den grunn blir europrisingen også stor. Men hvis vi ser på euro som fakturavaluta er den bare 1,2 ganger større enn det eksporttallet til EU skulle tilsi. Disse opplysningene er også fremhevet i en større studie fra forskningsmiljøet i IMF, Boz mfl. (2020).

Eksport |

Import |

|||||||

|---|---|---|---|---|---|---|---|---|

Hjemme-valuta |

Utenlandsk valuta |

Hjemme-valuta |

Utenlandsk valuta |

|||||

Dollar |

Euro |

Andre |

Dollar |

Euro |

Andre |

|||

USA1) |

97,0 |

- |

0,0 |

3,0 |

93,0 |

- |

0,0 |

7,0 |

Sveits2) |

59,6 |

3,8 |

35,2 |

1,4 |

66,0 |

3,0 |

29,5 |

1,5 |

Euro-Tyskland3) |

59,1 |

27,7 |

- |

8,5 |

48,4 |

44,2 |

- |

7,4 |

Storbritannia4) |

57,4 |

35,6 |

3,2 |

3,8 |

20,6 |

67,5 |

4,6 |

7,3 |

New Zealand5) |

57,0 |

23,0 |

3,9 |

16,1 |

||||

Euro-Frankrike3) |

52,0 |

39,4 |

- |

13,2 |

43,2 |

52,4 |

- |

4,4 |

Japan6) |

35,9 |

53,3 |

7,1 |

3,7 |

25,0 |

71,3 |

2,4 |

1,3 |

Sverige3) |

21,1 |

37,9 |

16,8 |

24,2 |

15,7 |

48,8 |

14,2 |

21,3 |

Norge |

16,9 |

43,5 |

31,0 |

8,6 |

27,6 |

24,0 |

34,9 |

13,5 |

Danmark3) |

16,5 |

33,6 |

21,1 |

28,8 |

15,1 |

46,5 |

23,8 |

14,6 |

Australia7) |

15,0 |

82,6 |

0,6 |

1,8 |

29,4 |

56,8 |

8,3 |

5,5 |

Canada8) |

6,8 |

84,2 |

6,4 |

2,6 |

4,5 |

86,0 |

5,6 |

3,9 |

Brasil9) |

2,1 |

94,5 |

3,0 |

0,4 |

2,0 |

83,8 |

11,3 |

2,9 |

1) Gopinath (2015); 2) Auer mfl. (2018); 3) Se Eurostat (u.å.). Tallene for EU-land er basert på handel utenfor EU-området; 4) HM Revenue and Customs (2018); 5) Fabling mfl. (2013); 6) Ito mfl. (2016); 7) Gillitzer mfl. (2016) samt Australian Bureau of Statistics (2014); 8) Devereux mfl. (2015); 9) Reiss (2015).

Bortsett fra Brasil er alle land i tabellen velutviklete økonomier. For alle landene utgjør hjemmevalutaen og dollar en vesentlig del (mer enn 50 prosent) av valutaprisingen. Men vi ser at de skandinaviske landene skiller seg ut ved at alle kategorier i tabellen er jevnt i bruk. Disse landene er velutviklede små økonomier med en stor utenrikssektor. De har også hatt lange tradisjoner for velfungerende finansielle markeder, og dermed gode forutsetninger for å pleie nasjonens egen valuta. Storbritannia og Sveits skiller seg også ut. Dette er land som forvalter en global valuta. Vi ser at nesten all prising foregår i hjemmevalutaen eller i dollar for Storbritannias og euro for Sveits vedkommende.

Deskriptiv statistikk.

Vi baserer vår analyse på et tallmateriale som består av alle tolldeklarasjoner i perioden 2004–2018. Dataene våre dekker Fastlands-Norge, dvs. at olje og utenriksfart er ekskludert. Vi vet hvilke bedrifter som står bak forsendelsene, og hvilke land varene blir eksportert til. For importen kjenner vi både avsenderlandet og opprinnelsesland, og den norske bedriften varen blir sendt til. I tillegg vet vi både forsendelsenes vekt, statistiske verdi og faktureringsvaluta.

I perioden har Norge hatt varetransaksjoner med 197 land, enten ved eksport eller import. Vår interesse er valutabruk i disse transaksjonene. I nedenstående tabell har vi i den første kolonnen ført inn de 11 mest brukte valutaene. I tillegg kommer 14 lite brukte valutaer, som vi har listet opp i fotnoten under tabellen. De ulike valutaene er navngitt med de internasjonale valutakodene (ISO 4217). Tabellen er organisert ved at vi i de to første delkolonnene gir opplysninger for eksporten, dernest for importen. I andre kolonne har vi oppgitt valutaandeler basert på transaksjonsfrekvens for eksporten. Deretter er det oppgitt valutaandeler basert på verdien av eksporten. Samme opplysninger følger for importen i de to siste kolonnene i tabellen.

Valuta |

Eksport |

Import |

||

|---|---|---|---|---|

Trans. |

Verdi |

Trans |

Verdi |

|

NOK |

34,0 |

16,9 |

48,4 |

27,6 |

EUR |

30,6 |

31,0 |

26,4 |

34,9 |

USD |

14,6 |

43,5 |

4,8 |

24,0 |

SEK |

13,7 |

3,4 |

11,8 |

6,3 |

GBP |

2,6 |

3,0 |

1,7 |

2,7 |

DKK |

2,3 |

0,7 |

6,2 |

2,9 |

JPY |

1,2 |

1,3 |

0,2 |

0,3 |

CHF |

0,3 |

0,1 |

0,2 |

0,3 |

SGD |

0,3 |

0,1 |

0,0 |

0,0 |

AUD |

0,1 |

0,1 |

0,0 |

0,0 |

CAD |

0,1 |

0,1 |

0,0 |

0,5 |

1 Følgende valutaer kommer i tillegg (i parentes etter valutakoden har vi satt inn prosentandelen for eksport og import. Vi har bare oppgitt transaksjonsandeler, og vi oppgir ikke prosentandelen under 0,005 prosent): PLN (0,05;0,12), HKD (0,03;0,07), LTL (0,02;0,03), AED (0,02;0,00), CZK (0,01;0,02), ZAR (0,01;0,00), CNY(0,01;0,01), LVL (0,01;0,00), THB (0,01;0,03), EEK (0,00;0,01), NZD, ISK, INR, PKR.

Vi ser at norsk utenrikshandel er dominert av tre valutaer: norske kroner, dollar og euro. Tabellen avslører en del interessante trekk. Vurdert ut fra enkelttransaksjoner er norske kroner mest brukt. Men dette gjelder ikke vurdert ut fra verdi. Her er norske kroner rangert som nummer tre for eksport og som nummer to for import. Dollar har motsatt trekk. Mens den amerikanske dollaren spiller en beskjeden rolle vurdert ut fra enkelttransaksjoner, er rollen snudd på hodet for verdier. Vi ser også at svenske kroner spiller en mye større rolle for transaksjoner enn for verdier.

Flere forhold kan trekkes frem som forklaringer på forskjellen mellom valutabruk basert på transaksjons- og verditall. For det første kan det ha med avstand mellom handelspartnerne å gjøre. Dollarprising er mest vanlig i områder som ligger geografisk fjernt fra Norge, eksempelvis Asia. Til slike områder vil norske bedrifter sørge for å sende få, men til gjengjeld store (og verdifulle) varepartier. La oss utdype dette poenget. I litteraturen er følgende måte å gruppere valutavalg standard: Hvis det på fakturaen spesifiseres at handelen skjer i norske kroner, kalles dette for «producer currency pricing», PCP. Brukes mottakerlandets valuta, kalles dette «local currency pricing», LCP. Men handelen kan også skje i det vi tidligere har kalt tredjelandsvaluta, i litteraturen kalt «vehicle currency pricing», VCP. I Tabell 3 vi har brukt denne grupperingsmåten for norsk eksport i perioden 2004–2018, hvor vi har oppgitt tall for tredjelandsvalutaene euro og dollar samt en uspesifisert kategori. For å fokusere diskusjonen vår er resten av artikkelen basert utelukkende mot norsk eksport.

PCP |

LCP |

VCP |

|||

|---|---|---|---|---|---|

Euro |

Dollar |

Rest |

|||

Nordiske land |

|||||

Sverige |

0,314 |

0,267 |

0,166 |

0,250 |

0,003 |

Danmark |

0,277 |

0,130 |

0,281 |

0,285 |

0,027 |

Europeiske land |

|||||

Eurosone |

0,124 |

0,541 |

- |

0,323 |

0,012 |

Storbritannia |

0,154 |

0,321 |

0,117 |

0,406 |

0,002 |

EU – (euro og UK) |

0,180 |

0,000 |

0,713 |

0,087 |

0,022 |

Russland |

0,113 |

0,000 |

0,195 |

0,690 |

0,002 |

Resten av Europa |

0,197 |

0,035 |

0,372 |

0,388 |

0,008 |

Amerika |

|||||

USA |

0,072 |

0,914 |

0,011 |

- |

0,003 |

Canada |

0,188 |

0,161 |

0,031 |

0,618 |

0,002 |

Rest-Amerika |

0,179 |

0,000 |

0,053 |

0,766 |

0,002 |

Asia |

|||||

Japan |

0,167 |

0,391 |

0,038 |

0,402 |

0,002 |

Kina |

0,102 |

0,000 |

0,116 |

0,744 |

0,038 |

Rest-Asia |

0,255 |

0,014 |

0,087 |

0,633 |

0,011 |

Afrika |

0,210 |

0,005 |

0,118 |

0,654 |

0,012 |

Oseania |

0,434 |

0,174 |

0,087 |

0,296 |

0,009 |

Alle land |

0,169 |

0,363 |

0,104 |

0,356 |

0,008 |

Tabell 3 viser tall for de valutavalg som er gjort for norsk eksport til ulike verdensdeler med tilhørende regioner. Vi ser at andelen av norske kroner er høy mot våre naboer, dvs. Danmark og Sverige, men den lokale valutaen blir også brukt. Går vi utover det skandinaviske området, er norske kroner mindre brukt. Men selv om andelen av norske kroner er lavere mot andre land enn de skandinaviske, er den jevnt over høyere enn 10 prosent. Ikke overraskende er euroandelen høy mot europeiske land. Av ulike grunner gjelder dette hverken mot Storbritannia eller Russland, hvor dollarbruken er fremtredende. Dollarbruken er høy og følger det vanlige mønsteret. I Asia er dollarbruken svært høy, og det samme gjelder Sør- og Nord-Amerika. Den følger også mønsteret som ble påpekt av Gopinath (2015) og Boz mfl. (2020), ved at dollarens bruk som tredjelandsvaluta (35,6 prosent ifølge Tabell 3) er ca. 4 ganger det norsk eksport til USA er (8,7 prosent ifølge Tabell A.1).

En annen grunn til at det er forskjell mellom transaksjons- og verditall er varetype. Mange har pekt på at valutaprisingen er knyttet opp mot varetype. For eksempel er det ofte pekt på at de mest verdifulle varene er priset i dollar (McKinnon, 1993). Forskjellen kan også ha med vekt å gjøre. Råvarer blir typisk sendt i store partier, og det har av flere vært pekt på at dollarprising er mer vanlig for råvarer enn differensierte varer; se for eksempel McKinnon (1979). I vårt datamateriale er varene i de ulike tolldeklarasjonene klassifisert etter varesektorinndelingen i Utenrikshandelsstatistikken, dvs. ved HS-koder. I Tabell A.2 i Appendixet har vi ført inn valutafordelingen etter de 21 ulike kapitlene i tolltariffen som HS-kodene fordeles over. I Tabell 4 har vi tatt ut noen tall fra denne tabellen som kan belyse dollarbruk. I første kolonne har vi ført inn de fire viktigste eksportsektorene i Norge. Neste kolonne viser sektorenes andel, som til sammen utgjør 71,6 prosent av total eksport. Deretter har vi fylt inn sektorenes dollarandel.

Eksportsektor |

Eksportandel |

Dollarandel |

|---|---|---|

Mineralske produkter |

22,0 |

74,4 |

Grunnmetaller |

19,4 |

32,0 |

Maskiner, maskinutstyr |

16,7 |

30,0 |

Levende dyr, inkludert fisk |

13,5 |

25,4 |

Total |

71,6 |

43,2 |

Ifølge tabellen har alle de viktigste eksportsektorene en høy dollarandel (brukt som tredjelandsvaluta). Den viktigste eksportsektoren, mineralske produkter, skiller seg ut ved å ha en spesielt høy andel. Mineralske produkter består av videreforedlede råoljeprodukter, for eksempel raffinering. Siden råolje stort sett er priset i dollar, er nok det hovedforklaringen på at også bearbeidede oljeprodukter preges av samme praksis. Fjerner vi mineralske produkter blir dollarandelen i norsk eksport (se Tabell 3) redusert fra 35,6 prosent til 25,4 prosent.

Til nå har vi presentert aggregerte tall for hele perioden. Selvsagt kan vi ha årvisse forskjeller i valutavalg. Valutavalg er for eksempel påvirket av lønnsomhetsbetraktninger, og lønnsomheten i ulike valutavalg er avhengig av valutakurser. Siden disse endres til dels betydelig over tid, vil også valutavalg kunne endres.

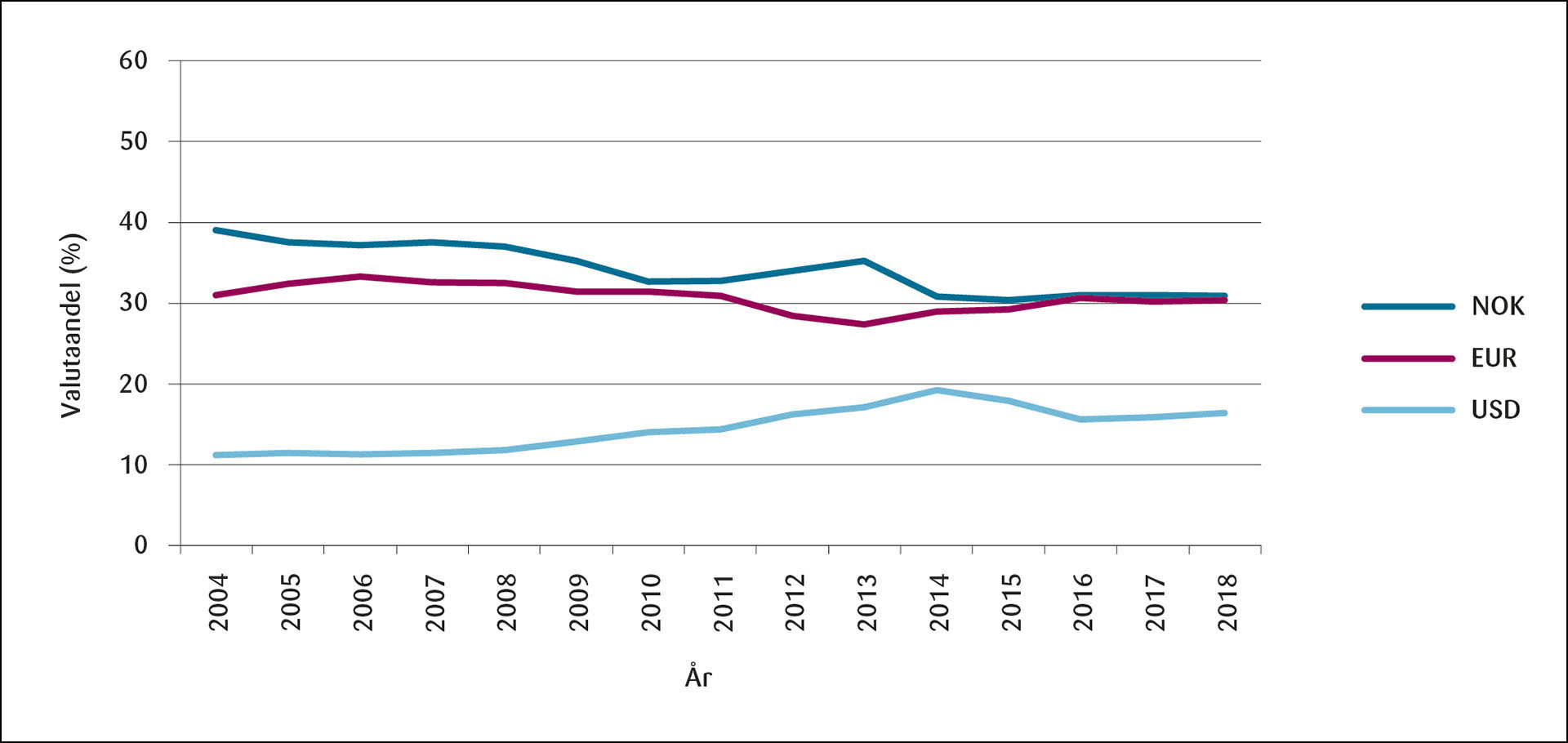

I Figur 1 har vi fremstilt utviklingen for de tre viktigste valutaene basert på tall for enkelt-transaksjoner fra eksportsiden. Vi ser at norske kroner over tid er blitt mindre brukt. Dollarandelen har økt, mens euroandelen har vært stabil.

Figur 1: Utvikling i valuta-andeler for enkelt-transaksjoner. Eksport 2004–2018.

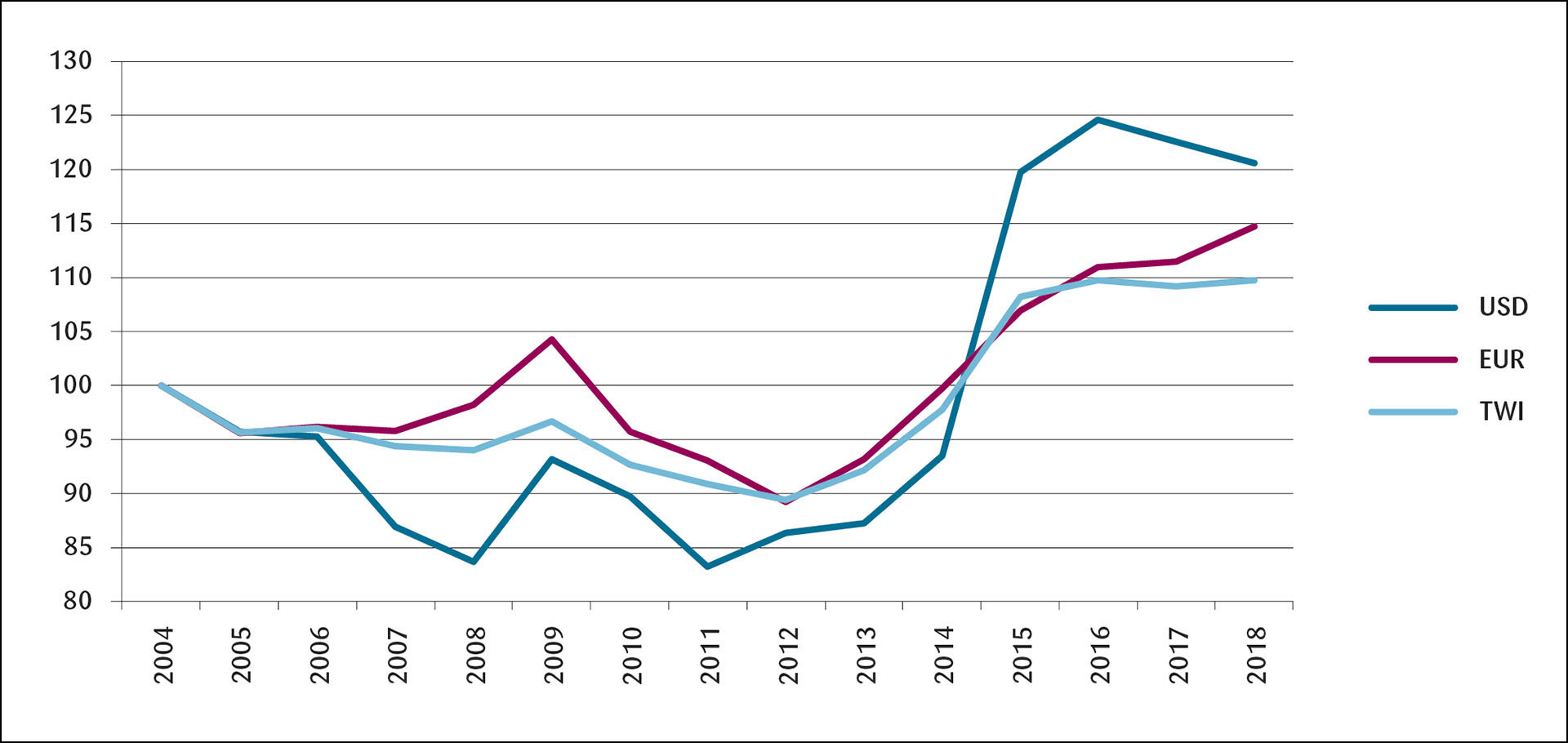

Norske eksportører tjener på prising i utenlandsk valuta dersom norske kroner svekkes. Vi vil derfor vente at i perioder med kronesvekkelse vil eksportørenes kroneandel reduseres, mens euro- og dollarandelen øker. Bruker vi Norges Banks konkurransekursindeks (TWI) som mål på kronens verdi, har kronen svekket seg med 10 prosent i tidsrommet 2004–2018.#Utviklingen i konkurranseindeksen (TWI) er fremstilt i Figur A.1. Fra denne figuren ser vi at kronen ble styrket med 5,5 prosent fra 2004–2008. Fra 2008 til 2009 fikk vi en 2 prosent svekkelse, for deretter å bli styrket de neste tre årene. Fra 2012 til 2018 ble kronen svekket med 23 prosent. Denne utviklingen i kronens verdi stemmer godt overens med den reduksjonen i eksportens kroneandel som fant sted mellom 2004–2018.#Korrelasjonskoeffisienten mellom eksportens kroneandel og kronekursen (TWI) er -0,54. Også for dollarandelen slår vår forventning til. Fra 2004 til 2018 styrket dollaren seg 20 prosent mot norske kroner, noe som tilsier at dollarandelen skal økes i eksporten. Og ifølge Figur 1 er det dette som skjer.#Korrelasjonskoeffisienten mellom dollarkurs og dollarandel er 0,36. For euroens del styrkes den med 15 prosent gjennom den perioden vi ser på. Også for euroandelen forventer vi en økt andel i eksporten, men dette reflekteres ikke i dataene.

Analyse av valutavalg

Flere forhold påvirker valutavalg i norsk eksport. Verdien av vareforsendelsen har vi påpekt som viktig. Eksempelvis er dollarandelen beregnet ut fra verdier betydelig høyere enn dollarandelen for handelsfrekvenser. Videre er regionen varen sendes til avgjørende. Norske kroner brukes for eksempel hyppigere i våre skandinaviske naboland enn i Russland, Sørøst-Asia og Latin-Amerika. I tillegg har vi fremhevet at for valutavalg er varetype og valutakurs av betydning.

I dette avsnittet belyser vi hvordan blant annet ovenstående faktorer kan forklare ulike valutavalg. Også andre faktorer enn de vi til nå har trukket frem er relevant for dette valget. Valutaer har forskjellige egenskaper og det må hensyntas. En norsk eksportør vil formodentlig vegre seg for å bruke en totalt ukjent valuta. Dessuten skulle en tro at hvor omsettelig en valuta er, skulle ha noe å si. Siden slike forhold er vanskelig å måle, må vi ty til bruk av indikatorer. Vi lar distanse mellom den norske og utenlandske partneren stå for hvor god kjennskap aktørene har til hverandres valuta. Vi bruker videre per capita-inntekt i et land som et mål på hvor velutviklet landets valutamarked er. Vi regner altså med at «rike» innbyggere tilsier at landet har en velutviklet finansiell sektor, og dermed en lett omsettelig valuta. I tillegg til disse faktorene regner vi med at størrelsen på et land har noe å si for hvilke valutavalg som blir gjort. Landstørrelse måler vi ved landets brutto nasjonalprodukt (BNP).

Som økonometrisk tilnærming bruker vi en multinomisk logit modell (Greene, 2003). Vi lar Y stå for valutatype. Denne variabelen kan ta fire verdier: PCP, LCP, eller en tredjelandsvaluta#Vi ser vekk fra de valgene der en annen tredjelandsvaluta enn USD eller EUR blir valgt. Som det går frem av vår tidligere fremstilling er det svært få slike valg. som EUR eller USD. Vi antar at modellen tar følgende form:

(1)

Indeks i står for land, p for produktkategori, r for region og t for år. X er en vektor som fanger opp de uavhengige variablene som forklarer valutavalg.

I Tabell 5 har vi listet opp de ulike uavhengige variablene som vi inkluderer i modellen. Vi har også spesifisert den antatte virkningen en økt variabelverdi har på sannsynligheten for de ulike valutavalg, dvs. eksportlands- (PCP), importlands- (LCP) eller tredjelandsvaluta (VCP).

Den første variabelen i Tabell 5 er fakturaverdi. Den er beregnet ved først å summere opp eksportverdien av alle forsendelser til et land i, lokalisert i en region r, innenfor en produktgruppe p, for et år t. Deretter deles dette tallet på alle transaksjoner gjort for dette indeksknippe. Vi måler altså fakturaverdi som et årsgjennomsnitt. Når det gjelder den antatte effekten en økt fakturaverdi har på valutavalg, følger vi innsikten fra Avsnitt 3. Jo høyere (den gjennomsnittlige) fakturaverdien er, jo større er sjansen for at dollar (VCP) og jo mindre er sjansen for at norske kroner (PCP) blir brukt. Effekten med hensyn på LCP er usikker.

a. Totalvirkninger

PCP |

LCP |

VCP |

|

|---|---|---|---|

Fakturaverdi |

- |

? |

+ |

Distanse |

- |

- |

0 |

BNP |

- |

+ |

- |

Befolkning |

+ |

- |

+ |

Valutakurs |

- |

+ |

+ |

b. Marginalvirkninger

LCP v PCP |

VCP v PCP |

|

|---|---|---|

Fakturaverdi |

? |

+ |

Distanse |

? |

+ |

BNP |

+ |

? |

Befolkning |

- |

? |

Valutakurs |

+ |

+ |

Distanse brukes som nevnt som et mål på hvor kjent norske kroner er. Jo større avstand fra hjemlandet til landet vi ser på er, jo mindre kjent regner vi med at kroner er, og jo mindre sjanse er det derfor at de blir brukt. Det samme gjelder importlandets valuta. Jo større distansen er, jo mindre kjent vil importlandets valuta være for norske eksportører og jo mindre sjanse er det for at den blir brukt. Fortegnene for disse virkningene er derfor ført inn med et minus i PCP og LCP kolonnene i Tabell 5.a.

BNP fanger opp to forhold. For det første reflekterer BNP landstørrelse. Det betyr at jo høyere BNP er, jo større er sjansen for at landets valuta vil bli brukt. Det tilsier et pluss i LCP-kolonnen, mens det i de to andre kolonnene markeres med et minustegn. Men et høyt BNP bidrar også (alt annet like) til en høy per capita-inntekt. Jo høyere inntekten er, jo dypere integrert er valutamarkedet, og jo større vil derfor sjansen være for å velge landets egen valuta (LCP). Dette er en ekstragrunn for et plusstegn i kolonnen for LCP. Tilsvarende argumentasjon rundt PCP og VCP gir en ekstragrunn for et minustegn i tilsvarende kolonner.

Variabelen Befolkning måles som antall innbyggere i et land. Den brukes som en korrigeringsvariabel knyttet til inntektsberegning. Det vil si: For et gitt BNP vil et høyere innbyggertall bety lavere inntekt, noe som tilsier mindre bruk av LPC og mer bruk av PCP/VCP.

For å fange opp hvordan valutakurs påvirker valutavalg i norsk eksport i perioden, inkluderer vi konkurransekursindeksen (TWI) som forklarende variabel i valget mellom NOK og importlandets valuta. For valg mellom NOK og en tredjelandsvaluta inkluderer vi henholdsvis gjennomsnittlig årskurs for euro og amerikanske dollar målt i NOK. Dersom kroner (PCP) svekkes, dvs. TWI, euro eller dollarkursen øker, styrker det norske eksportørers motiv for å øke sine posisjoner i LCP og VCP, mens deres interesse for kroner reduseres. Fortegnene som er ført inn i Tabell 5.a reflekterer det som er i norske eksportørers interesse for valutavalg.#Utenlandske importører har motsatte interesse av det norske eksportører har. Fortegnene som er ført inn på Valutakurs i Tabell 5.a forutsetter at norske eksportørers interesser får gjennomslag når fakturavaluta velges.

I tillegg vil vi også kontrollere for varekategorien de ulike transaksjonene faller inn under. Det finnes flere klassifiseringsmuligheter. Vi kan bruke klassifiseringsprosedyren som er brukt i Utenrikshandelsstatistikken, dvs. tolltariffens hovedkapitler for HS-koder. Problemet med denne måten å klassifisere på, er at det er vanskelig å finne noe mønster i valutafordelingen ut fra dette. Vi har derfor tydd til en annen internasjonal standard for klassifisering; den såkalte BEC- klassifiseringen (United Nations, 2018). Den er blitt brukt i en del kjente studier med lignende datagrunnlag, for eksempel Hornok og Koren (2015). Se Tabell A.3 for en oversikt.

Vi kontrollerer også for regionen varene blir sendt til. Her følger vi regioninndelingen i Tabell 3. Når vi estimerer måler vi regionene relativt til en referanseregion, som vi velger å være EU-land som ikke inngår i eurosamarbeidet. Vi lar være å rapportere de estimerte koeffisientene knyttet til regioner i tabellen. Merk også at modellen inkluderer årsdummyer.

Vi har normalisert modellen ved å bruke norske kroner (PCP), som referansekategori, og i Tabell 5.b har vi ført opp de antatte fortegn under denne forutsetningen. Vi ser at i kolonnen for «VCP v PCP» er fortegnet til variabelen Fakturaverdi ført inn med et pluss. Dette følger ut fra de postulerte effektene i Tabell 5.a. En økning i fakturaverdien antas jo å øke sannsynligheten for å bruke dollar (VCP), og minske sannsynligheten for å velge norske kroner (PCP). Det er da en økt sannsynlighet for å velge VCP i stedet for PCP. Fra Tabell 5.b ser vi at fire av effektene er markert med spørsmålstegn, dvs. som uviss. De estimerte resultatene avgjør det «riktige» fortegnet i disse tilfellene.

De oppgitte koeffisientene i nedenstående Tabell 6 er marginaleffektene for de uavhengige variablene mot de ulike valutavalgene. Vi ser at koeffisientene knyttet til variabelen Fakturaverdi alle inngår som signifikante på 1 prosent nivå. For «VCP v PCP»s vedkommende stemmer de positive fortegnene med de som er postulerte. Vi får en tydelig bekreftelse på at en høyere fakturaverdi tilsier at sannsynligheten for bruk av en tredjelandsvaluta, spesielt dollar, øker.

Distanse inngår signifikant og med rett fortegn for dollar som tredjelandsvaluta. Den går inn med positivt (ikke signifikant) fortegn for den første av kategoriene for valutavalg i Tabell 6. Vi tolker det som at økt distanse reduserer aktørenes kjennskap til både kroner og importørvalutaene. Sjansen for at en tredjelandsvaluta (VCP) da blir brukt må øke. Men denne effekten slår signifikant ut bare for dollarens vedkommende.

BNP- og Befolkningsvariablene må tolkes under ett. Fra tabellens kolonne 1 («LCP v PCP») ser vi at koeffisienten knyttet til BNP-variabelen er identisk lik den for befolkningsvariabelen, men med motsatt fortegn. Det betyr at for valget mellom LCP og PCP går BNP-bidraget utelukkende gjennom inntektseffekten. Og som forventet vil økt inntekt gi en økt sannsynligheten for at importlandets valuta blir brukt. Vi ser at den estimerte effekten på 0,037 er svært signifikant. For valget mellom euro brukt som tredjelandsvaluta (VCP) og PCP er igjen koeffisientene nærmest identiske og konklusjonen er at BNP-virkningen går gjennom inntektsvariabelen. Men fortegnet på inntektskoeffisienten er negativt, dvs. at det er først og fremt for lavinntektsland at det er aktuelt å bruke euro som tredjelandsvaluta. For dollar brukt som tredjelandsvaluta (VCPUSD v PCP) er konklusjonen den samme. Inntektseffekten tilsier mindre bruk av dollar jo høyere inntekten i importlandet er. Men for dollar får vi at BNP gir en ekstravirkning på – 0.018 utover den rene inntektsvirkningen (på -0.024).#Vi har også gjennomført estimeringen ved å erstatte Befolkning med BNP per capita. Regresjonskoeffisientene blir ikke endret, bortsett fra på KKI-variabelen. Dette betyr at jo mindre BNP er i et importland, jo større sjanse er det at dollar blir brukt. Så ikke bare trives dollar bedre i i «lav-inntekts» land, men også i mindre økonomier.

|

(1) LCP v PCP |

(2) VCPEUR v PCP |

(3) VCPUSD v PCP |

|

|---|---|---|---|

ln Fakturaverdi |

0.003*** |

0.013*** |

0.052*** |

(0.001) |

(0.001) |

(0.001) |

|

ln Distanse |

0.004 |

0.006 |

0.016** |

(0.004) |

(0.007) |

(0.007) |

|

ln BNP |

0.037*** |

-0.014*** |

-0.042*** |

(0.002) |

(0.002) |

(0.002) |

|

ln Befolkning |

-0.037*** |

0.013*** |

0.024*** |

(0.002) |

(0.002) |

(0.002) |

|

ln valutakurs |

0.226 |

-1.222*** |

-0.603* |

(0.215) |

(0.315) |

(0.339) |

|

Transportmidler |

0.006 |

0.015 |

-0.099*** |

(0.007) |

(0.011) |

(0.011) |

|

Diverse investeringsvarer |

-0.007 |

0.006 |

-0.049*** |

(0.005) |

(0.008) |

(0.009) |

|

Matvarer (vareinnsats) |

0.017** |

0.026** |

0.070*** |

(0.007) |

(0.012) |

(0.014) |

|

Maskindeler |

-0.008 |

0.016** |

-0.048*** |

(0.005) |

(0.008) |

(0.009) |

|

Diverse vareinnsats |

-0.007 |

0.010 |

-0.040*** |

(0.005) |

(0.008) |

(0.009) |

|

Byggevarer |

-0.006 |

0.015* |

-0.035*** |

(0.005) |

(0.008) |

(0.009) |

|

Energivarer |

0.011* |

-0.021* |

0.032*** |

(0.007) |

(0.011) |

(0.012) |

|

Mindre varige konsumgoder |

0.001 |

0.032*** |

0.047*** |

(0.006) |

(0.009) |

(0.010) |

|

Ikke-varige konsumgoder |

-0.001 |

0.011 |

-0.010 |

(0.005) |

(0.008) |

(0.009) |

|

Fast effekt år |

Ja |

||

Fast effekt region |

Ja |

||

Obs. |

50,446 |

||

Pseudo-R2 |

0.09 |

Robuste standardfeil i parenteser.

*** p<0.01, ** p<0.05, * p<0.10

Basekategori region: EU, ex-EMU

Basekategori BEC: Varige konsumvarer.

Resultatene våre viser også at for valg av tredjelandsvaluta teller utviklingen i den relevante valutakursen. Dersom den norske kronen svekkes mot henholdsvis euro og dollar er det redusert sannsynlighet for at tredjelandsvalutaene blir brukt i stedet for NOK. Det blir altså gjort valg som tjener importørenes interesse.

Når det gjelder de ulike varekategoriene er det spesielt to effekter vi vil trekke frem. For det første er det tydelig at handel i energivarer er dominert av dollarbruk. For det andre ser vi at eksport av matvarer som går til vareinnsats preges av lite bruk av NOK. Viktige varer som inngår i denne produktkategorien er for eksempel fiskemel og fiskeoljer.

Avsluttende betraktninger

Den amerikanske dollaren spiller en dominerende rolle som fakturavaluta i internasjonal handel. Som Gopinath (2015) understreket, brukes euro i like stor utstrekning som dollar, men i motsetning til dollar brukes den hovedsakelig i handel med eurolandenes egne varer. Så blant de globale valutaene er det ingen som truer dollarens enestående rolle som tredjelandsvaluta. Dette er et trekk som vi også finner i vårt datamateriale for norsk utenrikshandel. Dollarbruken er ca. fire ganger høyere enn det varehandelen med USA tilsier. Vi finner riktignok at også euroen blir brukt som tredjelandsvaluta, men da hovedsakelig i varehandel med eurosonens naboland. Og eurobruken er bare 0,2 ganger høyere enn det handelen med eurolandene tilsier. Vi finner også at dollaren spiller størst rolle i små og mindre utviklede land. Her finner vi nemlig sannsynligheten for dollarvalg å være størst.

Ved siden av de globale valutaene er også nasjonale valutaer viktige. Men dette gjelder først og fremst for de mer velutviklede økonomiene. Slike økonomier er kjennetegnet av en velutviklet finansiell sektor med velfungerende valutamarkeder. Norge sammen med de andre skandinaviske landene er gode eksempler i så måte. I vår økonometriske undersøkelse kommer dette også frem ved at per capita inntekt, et mål for hvor velutviklet økonomiene er, gir høy forklaringskraft for valutavalg. Dette understreker samtidig viktigheten av å pleie vårt eget valutamarked. Det gir norske bedrifter mulighet for å utnytte den fordel det det kan være å drive handel i vår egen valuta.

Referanser

Auer, R., A. Burstein og S. M. Lein (2018). Exchange rates and prices: evidence from the 2015 Swiss franc appreciation. BIS Working Papers No 751, Bank for International Settlements.

Australian Bureau of Statistics (2014). Feature Article: Export and Import Invoice Currencies, June 2014. https://www.abs.gov.au/ausstats/abs@.nsf/Products/5368.0~Jun+2014~Feature+Article~Export+and+Import+Invoice+Currencies,+June+2014+(Feature+Article)?OpenDocument

Bank for International Settlement (2016). Triennial Central Bank Survey Foreign exchange turnover in April 2016. Monetary and Economic Department.

Boz, E., C. Casas, G. Georgiadis, G. Gopinath, H. Le Mezo, A. Mehl og T. Nguyen (2020). Patterns in Invoicing Currency in Global Trade. WP/20/126, International Monetary Fund.

Devereux, M. B., W. Dong og B. Tomlin (2015). Exchange Rate Pass-Through, Currency of Invoicing and Market Share. Working Paper 2015-31, Bank of Canada.

Eichengreen, B. (2011). Exorbitant Privilege: The Rise and Fall of the Dollar and the Future of the International Monetary System. Oxford University Press, London.

Eurostat (u.å.). International trade in goods by invoicing currency. https://ec.europa.eu/eurostat/statistics-explained/index.php/International_trade_in_goods_by_invoicing_currency

Fabling, R. og L. Sanderson (2013). Export performance, invoice currency, and heterogeneous exchange rate pass-through. DP2013/01, Reserve Bank of New Zealand.

Friberg, R. og F. Wilander (2008). The currency denomination of exports – a questionnaire study. Journal of International Economics 75 (1), 54–69.

Gillitzer, C. og A. Moore (2016). Trade Invoicing Currency and First-stage Exchange Rate Pass-through. RDP 2016-05, Reserve Bank of Australia.

Goldberg, L. S. og C. Tille (2008). Vehicle currency use in international trade. Journal of International Economics 76 (2), 177–192.

Goldberg, L. S. og C. Tille (2016). Micro, macro, and strategic forces in international trade invoicing: Synthesis and novel patterns. Journal of International Economics 102, 173–187.

Gopinath, G. (2015). The International Price System. Jackson Hole Symposium 27, Federal Reserve Bank of Kansas City.

Greene, W. H. (2003). Econometric analysis. Pearson Education India.

HM Revenue and Customs (2018). UK Non-EU Trade in Goods by declared Currency of Invoice. http://www.uktradeinfo.com

Hornok, C. og M. Koren (2015). Per-Shipment Costs and the Lumpiness of International Trade. The Review of Economics and Statistics 97 (2), 525–530.

Ito, T., S. Koibuchi, K. Sato og J. Shimizu (2016). Choice of Invoice Currency in Japanese Trade: Industry and commodity level analysis. RIETI Discussion Paper Series 16-E-031.

Ligthart, J. E. og S. E. V. Werner (2012). Has the Euro Affected the Choice of Invoicing Currency? Journal of International Money and Finance 31 (6), 1551–1573.

McKinnon, R. (1979). Money in International Exchange: The Convertible Currency System. Oxford University Press.

McKinnon, R. (1993). The rules of the game: International money in historical perspective. Journal of Economic Literature 31 (1), 1–44.

Norges Bank (u.å.). Valutakurser. https://www.norges-bank.no/tema/Statistikk/Valutakurser/?tab=currency&id=TWI

Prasad, E. (2014). The Dollar Trap: How the U.S. Dollar Tightened Its Grip on Global Finance. Princeton University Press.

Reiss, D. G. (2015). Invoice currency: Puzzling evidence and new questions from Brazil. EconomiA 16 (2), 206–225.

Straume, H.-M. (2014). Currency invoicing in Norwegian salmon export. Marine Resource Economics 29 (4).

The Economist (2020). The dollar’s role in trade. Economics brief, 29. august.

Tooze, A. (2018). Crashed: How a Decade of Financial Crises Changed the World. Viking.

Witte, M. D. og L. Ventura (2016). An empirical examination of the currency denomination of trade. International Economic Journal 30 (1), 87–107.

United Nations New York (2018). Classification by Broad Economic Categories Rev. 5.

Appendix

Eksport |

Import |

|

|---|---|---|

Nordiske land |

||

Sverige |

9,6 |

14 |

Danmark |

5,6 |

6,6 |

Europeiske land |

||

Eurosone |

35,8 |

36,1 |

Storbritannia |

8,2 |

6,6 |

EU – (euro og UK) |

1,5 |

1,6 |

Russland |

1,4 |

2,2 |

Resten av Europa |

6,9 |

5,2 |

Amerika |

||

USA |

8,7 |

5,1 |

Canada |

0,8 |

3,1 |

Rest-Amerika |

2,3 |

2,7 |

Asia |

||

Japan |

2,5 |

2,5 |

Kina |

4,1 |

8 |

Rest-Asia |

9,7 |

4,3 |

Afrika |

2,5 |

1,7 |

Oseania |

0,5 |

0,2 |

Næringsvei |

Verdi andel |

Valutagruppe |

||||

|---|---|---|---|---|---|---|

PCP |

LCP |

VCP dollar |

VCP euro |

VCP andre |

||

Levende dyr, inkludert fisk |

13,5 |

19,0 |

41,3 |

25,4 |

12,8 |

1,5 |

Vegatabilske produkter |

0,1 |

34,7 |

48,4 |

7,5 |

8,5 |

0,9 |

Vegetabilsk oljer |

0,4 |

21,2 |

34,1 |

35,2 |

9,3 |

0,2 |

Ferdigmat og øl |

1,1 |

40,8 |

34,9 |

13,1 |

10,0 |

1,2 |

Mineralske produkter |

22,0 |

2,2 |

22,0 |

74,4 |

1,3 |

0,1 |

Kjemikalske produkter |

10,2 |

14,8 |

50,2 |

22,8 |

11,7 |

0,5 |

Plastikk og gummiprodukter |

2,4 |

19,7 |

39,7 |

10,5 |

29,5 |

0,6 |

Skinn |

0,2 |

45,5 |

34,4 |

14,2 |

5,9 |

0,0 |

Skog og skogprodukter |

0,9 |

31,4 |

58,7 |

2,1 |

7,4 |

0,4 |

Papir og papirprodukter |

3,1 |

6,3 |

58,9 |

19,9 |

8,2 |

6,7 |

Tekstiler og tekstilprodukter |

0,5 |

51,0 |

27,6 |

5,5 |

13,5 |

2,4 |

Skotøy |

0,1 |

47,0 |

42,6 |

2,7 |

6,9 |

0,8 |

Stein-, gips- og sementartikler |

0,5 |

37,9 |

47,0 |

3,0 |

11,7 |

0,4 |

Edelmetaller |

1,0 |

18,7 |

32,6 |

36,8 |

11,9 |

0,0 |

Grunnmetaller |

19,4 |

9,3 |

47,7 |

32,0 |

10,7 |

0,3 |

Maskiner og maskinutstyr |

16,7 |

34,6 |

23,2 |

30,0 |

11,6 |

0,6 |

Transportprodukter |

2,6 |

41,3 |

29,2 |

9,3 |

17,0 |

3,2 |

Instrumenter |

3,1 |

33,3 |

30,6 |

28,0 |

7,2 |

0,9 |

Militærprodukter |

0,7 |

41,8 |

49,0 |

4,4 |

3,9 |

0,9 |

Diverse |

1,4 |

22,6 |

64,9 |

4,0 |

8,0 |

0,5 |

Kunstverk |

0,1 |

27,3 |

44,1 |

22,2 |

2,7 |

3,7 |

100,0 |

16,9 |

36,3 |

35,6 |

10,4 |

0,8 |

|

BEC-kategori |

Transaksjonsandel |

Verdiandel |

|---|---|---|

1 Transportmidler |

0.38 |

0.80 |

2 Diverse investeringsvarer |

11.14 |

9.10 |

3 Matvarer (vareinnsats) |

0.31 |

0.45 |

4 Maskindeler |

16.96 |

11.00 |

5 Diverse vareinnsats |

25.76 |

32.70 |

6 Byggevarer |

11.94 |

6.90 |

7 Energivarer |

0.35 |

19.30 |

8 Varige konsumvarer |

3.73 |

1.10 |

9 Mindre varige konsumgoder |

6.63 |

0.75 |

10 Ikke-varige konsumgoder |

22.79 |

17.90 |

Total |

100 |

100 |

Figur A.1: Valutakurser US dollar, euro og konkurransekursindeks (TWI). Årlig.

Kilde: Valutakurser (Norges Bank, u.å.). Valutakursene er normalisert til 100 i 2004.